2026 Pengarang: Howard Calhoun | [email protected]. Terakhir diubah: 2025-06-01 07:14:11

Akuntansi adalah sistem yang kompleks di mana semuanya saling berhubungan, beberapa perhitungan mengikuti dari yang lain, dan seluruh proses diatur secara ketat di tingkat negara bagian. Ada banyak istilah dan konsep di dalamnya yang tidak selalu jelas bagi orang tanpa pendidikan khusus, tetapi perlu untuk memahaminya dalam situasi tertentu. Artikel ini membahas fenomena seperti refleksi kewajiban pajak tangguhan di neraca, fenomena apa itu, yang membutuhkan nuansa lain dari masalah.

Neraca

Konsep neraca diperlukan untuk melanjutkan ke masalah utama artikel - kewajiban pajak tangguhan di neraca. Ini adalah salah satu elemen utama laporan keuangan yang berisi informasi tentang properti dan dana organisasi, serta kewajibannya kepada rekanan dan institusi lain.

Neraca, alias bentuk akuntansi pertama. pelaporan, disajikan dalam bentuk tabel, yang mencerminkan properti dan hutang organisasi. Setiap elemen individu tercermin dalam selnya sendiri dengan kode yang ditetapkan. Penugasan kode dilakukanmelalui dokumen khusus yang disebut Chart of Accounts. Ini secara resmi disetujui oleh Kementerian Keuangan dan digunakan oleh semua organisasi yang beroperasi di wilayah Federasi Rusia. Pengguna informasi yang tercantum dalam Formulir No. 1 adalah organisasi itu sendiri dan pihak ketiga yang berkepentingan, termasuk layanan pajak, rekanan, struktur perbankan, dan lainnya.

Aset dan kewajiban

Saldo dibagi menjadi dua kolom: aset dan kewajiban. Masing-masing berisi garis dengan sifat tertentu atau sumber pembentukannya. Bagaimana Anda tahu jika kewajiban pajak tangguhan di neraca adalah aset atau kewajiban?

Ada dua kelompok dalam neraca aset: aset lancar dan tidak lancar, yaitu, yang masing-masing digunakan dalam produksi kurang dari satu tahun dan lebih. Semua ini - bangunan, peralatan, aset tidak berwujud, material, piutang jangka panjang dan jangka pendek.

Liabilitas mencerminkan sumber pembentukan dana yang tercantum dalam aset: modal, cadangan, hutang.

Kewajiban pajak tangguhan di neraca - apa itu?

Dalam akuntansi, ada dua konsep yang mirip dalam nama, dan karena itu dapat menyesatkan orang yang bodoh. Yang pertama adalah aset pajak tangguhan (disingkat IT), yang kedua adalah kewajiban pajak tangguhan (disingkat IT). Pada saat yang sama, tujuan dan hasil penerapan fenomena akuntansi ini berlawanan. Fenomena pertama mengurangi jumlah pajak yang harus dibayar organisasi pada periode pelaporan berikutnya. Pada saat yang sama, jumlah laba akhir pada periode pelaporan akan berkurang, karena pembayaran pajak akan lebih tinggi.

Kewajiban pajak tangguhan di neraca merupakan fenomena yang menyebabkan peningkatan laba bersih pada periode pelaporan ini. Ini terjadi karena fakta bahwa pada periode-periode berikutnya jumlah pajak yang dibayarkan akan lebih besar daripada yang sekarang. Dari sini, kesimpulannya adalah bahwa kewajiban pajak tangguhan di neraca adalah kewajiban, karena perusahaan menggunakan dana ini pada titik waktu tertentu sebagai laba, berjanji untuk membayarnya dalam periode pelaporan berikutnya.

Bagaimana fenomena seperti IT dan SHE terbentuk

Organisasi secara bersamaan mengelola beberapa jenis akuntansi, yaitu akuntansi, pajak, dan manajemen. Timbulnya aset dan liabilitas pajak tangguhan disebabkan oleh perbedaan temporer dalam pemeliharaan area akuntansi tersebut. Artinya, jika dalam jenis akuntansi akuntansi, beban diakui lebih lambat dari pada akuntansi pajak, dan pendapatan diakui lebih awal, perbedaan temporer dalam perhitungan muncul. Ternyata aset pajak tangguhan adalah hasil dari selisih antara jumlah pajak yang dibayar pada saat itu dan dihitung dengan hasil positif. Kewajiban, karenanya, adalah selisih dengan hasil negatif. Artinya, perusahaan harus membayar pajak tambahan.

Alasan perbedaan sementara dalam pemukiman

Ada beberapa situasi di mana ada kesenjangan waktu dalam perhitungan akuntansi dan akuntansi pajak. Anda dapat mewakili mereka dalam daftar berikut:

- Mendapatkan organisasi kemampuan untuk menunda pembayaran pajak atau pembayaran angsuran.

- Perusahaan dengan metode kerja tunai menimbulkan pen alti kepada rekanan, tetapi uang itu tidak diterima tepat waktu. Opsi yang sama dimungkinkan dengan hasil penjualan.

- Laporan keuangan menunjukkan jumlah pengeluaran yang lebih rendah daripada pajak.

- Dalam buch. akuntansi dan pajak menggunakan metode penyusutan yang berbeda, sehingga menghasilkan perbedaan dalam perhitungannya.

Refleksi dalam Bentuk 1

Karena kewajiban adalah sumber pembentukan dana dan properti organisasi, mereka terkait dengan kewajiban neraca. Dalam neraca, kewajiban pajak tangguhan adalah aset lancar. Dengan demikian, dalam tabel mereka tercermin di kolom kanan. Indikator ini mengacu pada bagian keempat - "Kewajiban jangka panjang". Bagian ini berisi beberapa jumlah yang terkait dengan sumber yang berbeda. Masing-masing diberi kode individualnya sendiri, yang juga disebut nomor baris. Kewajiban pajak tangguhan di neraca adalah baris 515.

Perhitungan dan penyesuaian

TI diperhitungkan secara ketat pada periode di mana mereka diidentifikasi. Untuk menghitung jumlahkewajiban, Anda perlu mengalikan tarif pajak dengan perbedaan kena pajak sementara.

IT dilunasi secara bertahap dengan penurunan perbedaan temporer. Informasi tentang jumlah kewajiban disesuaikan pada akun analitis dari pos yang relevan. Jika benda yang menimbulkan kewajiban itu ditarik dari peredaran, maka jumlah itu di masa yang akan datang tidak akan mempengaruhi pajak penghasilan. Kemudian mereka perlu dihapuskan. Kewajiban pajak tangguhan di neraca adalah akun 77. Artinya, entri yang menghapus kewajiban untuk objek kena pajak pensiunan akan terlihat seperti ini: DT 99 CT 77. Kewajiban dihapuskan ke akun laba rugi.

Perhitungan laba bersih dan pajak saat ini

Pajak penghasilan saat ini - jumlah pembayaran aktual yang dilakukan ke anggaran negara. Besarnya pajak ditentukan berdasarkan selisih antara penghasilan dan beban, penyesuaian jumlah ini, kewajiban dan aset yang ditangguhkan, serta kewajiban pajak tetap (TLT) dan aset (TLT). Semua komponen ini ditambahkan ke rumus perhitungan berikut:

TN=UD(UR) + PNO - PNA + SHE - IT, dimana:

- TN - pajak penghasilan saat ini.

- UD(UR) - pendapatan spesifik (pengeluaran spesifik).

Rumus ini tidak hanya menggunakan aset dan kewajiban pajak tangguhan tetapi juga permanen. Perbedaan di antara mereka adalah bahwa dalam kasus konstanta tidak ada perbedaan sementara. Jumlah ini selalu ada dalam akun selama seluruh proses kegiatan ekonomi.organisasi.

Perhitungan laba bersih dilakukan dengan rumus:

PE=BP + SHE - IT - TN, dimana:

BP - laba dicatat dalam akuntansi

Tahap perhitungan dan refleksi dalam akuntansi

Untuk mencerminkan semua fenomena dan prosedur akuntansi di atas, posting tertentu digunakan berdasarkan bagan akun akuntansi yang disetujui. Pada tahap pertama menghasilkan posting dan membuat perhitungan, perlu untuk mencerminkan operasi berikut:

- DT 99.02.3 KT 68.04.2 - transaksi mencerminkan produk dari perputaran debet akun dengan tarif pajak - ini adalah kewajiban pajak permanen.

- ДТ 68.04.2 KT 99.02.3 - mencerminkan produk dari perputaran pinjaman dan tarif pajak - ini adalah aset pajak permanen.

Aset pajak tetap terbentuk di neraca jika laba menurut data akuntansi lebih tinggi daripada menurut data pajak. Demikian pula sebaliknya, jika laba lebih kecil, maka kewajiban pajak terbentuk.

Pada tahap kedua perhitungan, kerugian periode berjalan tercermin. Ini dihitung dengan selisih antara produk saldo akhir pada pendebetan akun 99,01 kali tarif pajak dalam akuntansi pajak dan saldo akhir pada pendebetan akun 09 akuntansi. Berdasarkan hal di atas, kami membentuk posting:

- DT 68.04.2 CT 09 - jika jumlahnya negatif.

- DT 09 CT 68.04.2 - jika jumlahnya positif.

Pada tahap ketiga perhitungan, jumlah pajak tangguhankewajiban dan aset, dengan mempertimbangkan perbedaan temporer. Untuk melakukan ini, perlu untuk menentukan saldo perbedaan kena pajak secara umum, menghitung saldo pada akhir bulan, yang harus tercermin dalam akun 09 dan 77, menentukan jumlah total untuk akun, dan kemudian menyesuaikannya sesuai ke perhitungan.

Direkomendasikan:

Penjualan bersih di neraca: string. Volume penjualan di neraca: bagaimana cara menghitungnya?

Setiap tahun, perusahaan menyiapkan laporan keuangan. Menurut data dari neraca dan laporan laba rugi, Anda dapat menentukan efektivitas organisasi, serta menghitung indikator utama yang direncanakan. Asalkan departemen manajemen dan keuangan memahami arti istilah-istilah seperti laba, pendapatan, dan penjualan di neraca

Konsep umum neraca: aset, kewajiban, mata uang neraca

Neraca berisi informasi penting untuk mengevaluasi hasil keuangan perusahaan. Setiap bagian dari aset, kewajiban, serta mata uang neraca diperlukan untuk menghitung banyak indikator keuangan

Rumus kekayaan bersih di neraca. Cara menghitung aset bersih di neraca: rumus. Perhitungan kekayaan bersih LLC: rumus

Aset bersih adalah salah satu indikator utama efisiensi keuangan dan ekonomi perusahaan komersial. Bagaimana perhitungan ini dilakukan?

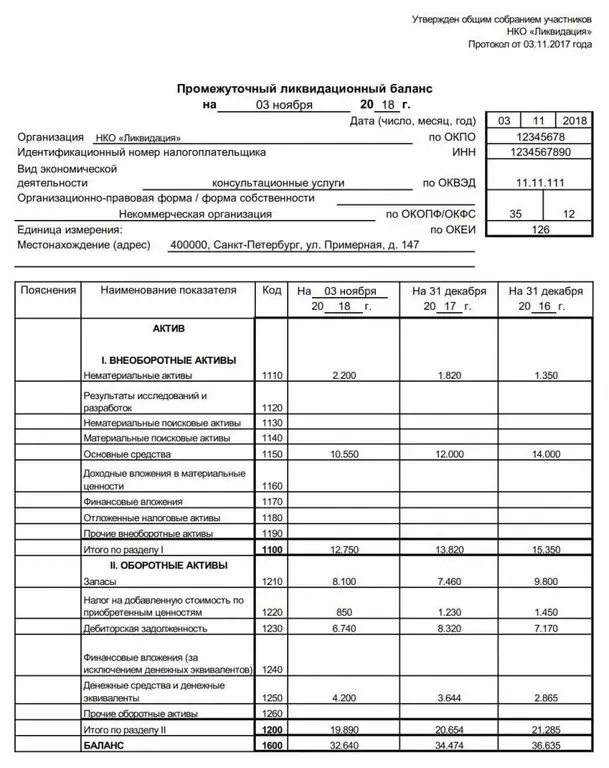

Neraca likuidasi adalah Pengertian konsep, persetujuan, bentuk dan contoh pengisian neraca likuidasi

Neraca likuidasi adalah tindakan keuangan penting yang dibuat selama penutupan organisasi. Itu bisa menengah atau akhir. Artikel tersebut memberi tahu apa tujuan dari dokumen-dokumen ini, informasi apa yang dimasukkan ke dalamnya, serta bagaimana dan kapan mereka disetujui dan diserahkan ke Layanan Pajak Federal

Tarif pajak untuk pajak transportasi. Bagaimana menemukan tarif pajak untuk pajak transportasi?

Hari ini kami tertarik dengan tarif pajak untuk pajak transportasi. Dan tidak hanya dia, tetapi secara umum pajak yang dibayarkan untuk fakta bahwa Anda memiliki alat transportasi ini atau itu. Apa saja fitur di sini? Bagaimana cara membuat perhitungan? Kapan tanggal jatuh tempo untuk membayar pajak transportasi?