2026 Pengarang: Howard Calhoun | calhoun@techconfronts.com. Terakhir diubah: 2025-01-24 13:18:31

Setiap pengusaha yang memulai usahanya harus mengetahui sistem perpajakan apa yang akan mereka terapkan. Pengusaha individu dan perusahaan memiliki kesempatan untuk menggunakan rezim yang disederhanakan yang disebut sistem pajak yang disederhanakan. Ini disajikan dalam dua jenis, karena pendapatan atau laba bersih dapat bertindak sebagai basis pajak. Jika perusahaan terlibat dalam penjualan berbagai barang dengan margin minimum, maka perpajakan "Penghasilan dikurangi pengeluaran" sangat ideal. Dalam hal ini, untuk menentukan dasar pengenaan pajak, Anda harus terlebih dahulu mencari selisih antara penerimaan kas usaha dan biaya menjalankan usaha.

Fitur sistem pajak yang disederhanakan

Sistem yang disederhanakan dapat digunakan oleh pengusaha swasta dan perusahaan yang berbeda. "Sederhana" untuk pengusaha individu dan perusahaan memiliki banyak keuntungan yang tak terbantahkan. Setiap pengusaha dapat memilih satu opsi untuk mode ini:

- pembayaran 15% dari laba bersih;

- membayar 6% dari total pendapatan perusahaan.

Jika margin barang rendah, maka disarankan untuk memilih perpajakan "Penghasilan dikurangi pengeluaran". Untuk beralih ke rezim ini, Anda harus mengirimkan aplikasi yang sesuai ke Layanan Pajak Federal. Kesulitan sistem seperti itu terletak pada kekhususan akuntansi, karena akan diperlukan untuk mempertahankan KUDiR, dan untuk mengurangi basis pajak, semua pengeluaran harus dikonfirmasi dengan dokumen resmi.

Paling sering sistem ini dipilih oleh perwakilan usaha kecil atau menengah. Fitur perpajakan USN "Penghasilan dikurangi pengeluaran" tercantum di Bab. 26.2 NK. Berikut adalah persyaratan bagi pengusaha, nuansa penggunaan sistem, penetapan tarif pajak, dan nuansa penentuan basis pajak.

Siapa yang bisa menggunakan?

Sistem perpajakan yang disederhanakan "Penghasilan dikurangi pengeluaran" dapat diterapkan baik oleh pengusaha perorangan maupun oleh perusahaan yang berbeda. Basis pajak adalah pendapatan bersih, oleh karena itu, untuk menentukan basis pajak, pengeluaran harus dikurangkan dari semua penerimaan kas bisnis.

Persyaratan utama bagi wirausahawan antara lain sebagai berikut:

- pendapatan per tahun tidak boleh melebihi 45 juta rubel;

- transisi ke mode ini tidak diperbolehkan untuk perusahaan yang memiliki kantor perwakilan atau cabang yang berbeda;

- nilai aset tetap milik organisasi ini tidak boleh melebihi 150 juta rubel;

- tidak diizinkan untuk digunakansistem oleh berbagai perusahaan asuransi, bank, atau organisasi asing;

- tidak diterapkan oleh PF non-pemerintah atau oleh pelaku pasar di mana berbagai transaksi dengan surat berharga dilakukan;

- Sistem pajak yang disederhanakan tidak berlaku untuk perusahaan yang merupakan perwakilan dari bisnis perjudian atau produsen barang kena cukai;

- perusahaan harus mempekerjakan tidak lebih dari 100 orang;

- notaris atau pemilik pegadaian tidak menggunakan sistem ini.

Dilarang menggabungkan sistem pajak yang disederhanakan dengan UAT, jadi jika pengusaha perorangan atau perusahaan berspesialisasi dalam pertanian, maka hanya UAT yang harus digunakan.

Nuansa sistem

Sistem perpajakan "Penghasilan dikurangi pengeluaran" memiliki fitur-fitur tertentu. Ini termasuk:

- satu pajak dibayarkan alih-alih beberapa biaya yang diwakili oleh pajak properti, pajak penghasilan pribadi, PPN atau pajak penghasilan;

- dengan mengurangi jumlah pajak yang dibayarkan, beban pajak pada wajib pajak berkurang;

- deklarasi untuk rezim ini diserahkan ke Layanan Pajak Federal setiap tahun;

- pajak dibayar di muka, setelah itu jumlah akhir dihitung dan dibayar pada awal tahun berikutnya.

Deklarasi ini dianggap mudah untuk dibuat, sehingga para pengusaha yang baru memulai usahanya dapat secara mandiri terlibat dalam proses pelaporan, yang menghemat biaya akuntan.

Bagaimana cara beralih ke mode?

Sebelumnyamenggunakan sistem ini, pengusaha harus memahami modus. Sistem "Penghasilan dikurangi pengeluaran" - jenis pajak apa? Ini diwakili oleh versi sistem pajak yang disederhanakan, di mana basis pajak diwakili oleh laba bersih perusahaan.

Anda dapat beralih ke mode ini dengan berbagai cara:

- saat mendaftarkan perusahaan atau pengusaha perorangan secara langsung, Anda dapat segera mengajukan aplikasi, atas dasar mana pengusaha memilih rezim pajak yang sesuai;

- jika pengusaha perorangan bekerja di UTII, maka ia dapat beralih ke sistem pajak yang disederhanakan kapan saja;

- jika rezim pajak lain digunakan, misalnya, OSNO atau PSN, maka transisi hanya dimungkinkan dari awal tahun kalender berikutnya, dan aplikasi harus diserahkan ke Layanan Pajak Federal sebelum akhir Desember.

Sebelum mendaftar, Anda harus mencari tahu apa yang termasuk dalam USN "Penghasilan dikurangi pengeluaran", apa pro dan kontra dari sistem ini, serta apa kesulitan yang dihadapi pengusaha.

Pro dari rezim

Rezim yang disederhanakan secara khusus diperkenalkan oleh negara untuk memfasilitasi pekerjaan banyak pengusaha atau perusahaan. Jika sistem perpajakan yang disederhanakan "Penghasilan dikurangi pengeluaran" dipilih, maka pengusaha dapat menikmati beberapa keuntungan yang tidak dapat disangkal. Ini termasuk:

- satu pajak menggantikan banyak biaya, yang mengurangi beban pajak pada perusahaan atau pengusaha perorangan;

- proses pembuatan deklarasi dianggap sederhana dan mudah dipahami, dan dokumentasi ini diserahkan ke Layanan Pajak Federal hanya setahun sekali;

- jika seorang pengusaha perorangan tidak memiliki karyawan pada sistem pajak yang disederhanakan, maka pemeliharaan tidak diperlukanakuntansi, karena cukup memiliki KUDIR;

- Anda dapat menggunakan mode ini saat mengerjakan hampir semua jenis aktivitas;

- pengusaha memutuskan sendiri jenis sistem pajak sederhana apa yang akan diterapkan selama bekerja;

- jumlah pajak tergantung sepenuhnya pada pendapatan atau keuntungan yang masuk, jadi jika tidak ada pendapatan, maka hanya jumlah minimum biaya yang dibayarkan, dan juga dimungkinkan untuk membuat dan menyerahkan deklarasi nol ke Layanan Pajak Federal.

Dianjurkan untuk mengajukan transisi ke mode ini secara langsung dalam proses pendaftaran LLC atau pengusaha perorangan. Kelebihan signifikan lainnya adalah bahwa pendatang baru dalam bisnis dapat mengandalkan pembebasan pajak saat menggunakan sistem pajak yang disederhanakan. Bantuan ini ditawarkan kepada pengusaha yang mendaftar pertama kali hingga 2020. Mereka harus memilih bidang kegiatan yang berkaitan dengan penyediaan layanan domestik, produksi berbagai barang, atau pekerjaan di bidang ilmiah atau sosial. Otoritas lokal di setiap wilayah, karena berbagai alasan, dapat mengurangi tarif, yang secara signifikan mengurangi beban pajak.

Kelemahan sistem

Penghasilan dikurangi pengeluaran perpajakan tidak hanya memiliki keuntungan yang signifikan, tetapi juga beberapa kelemahan.

Mereka adalah:

- tidak diperbolehkan mempekerjakan lebih dari 100 karyawan, oleh karena itu sistem ini hanya cocok untuk perusahaan kecil atau menengah, dan tidak hanya karyawan penuh waktu yang diperhitungkan, tetapi juga orang yang diajak bekerja sama ke ataskontrak hukum perdata;

- per tahun, keuntungan dari kegiatan tidak boleh melebihi 50 juta rubel;

- nilai aset tidak boleh lebih dari 150 juta rubel;

- tidak mungkin untuk beralih ke rezim lain yang disederhanakan hingga awal tahun depan.

Kenyataannya, kekurangan dari sistem tersebut dianggap tidak terlalu signifikan dan serius. Oleh karena itu, mode ini digunakan oleh banyak pengusaha dan perusahaan.

Nuansa pelaporan

Saat memilih sistem perpajakan “Penghasilan dikurangi pengeluaran”, pengusaha harus mempersiapkan kebutuhan untuk membuat pernyataan tahunan yang cukup sederhana dan mudah dipahami.

Aturan untuk desainnya adalah sebagai berikut:

- dokumen dapat diselesaikan dengan tangan atau komputer;

- diizinkan untuk menggunakan program khusus yang dibuat dan diterbitkan dalam domain publik oleh karyawan Layanan Pajak Federal, yang sangat menyederhanakan prosedur untuk memasukkan informasi ke dalam dokumen ini;

- masa pajak untuk rezim ini adalah tahun kalender;

- sebelum 31 Maret setiap tahun, Anda harus mengirimkan pernyataan ke Layanan Pajak Federal;

- hanya pelaporan ke dana asuransi yang disampaikan secara bulanan dan triwulanan jika pengusaha memiliki karyawan;

- laporan tahunan berisi informasi jumlah rata-rata karyawan di perusahaan;

- Selain itu, jika Anda memiliki karyawan, Anda harus menyerahkan deklarasi 6-NDFL dan sertifikat 2-NDFL.

Pengusaha harus memahami aturan untuk memelihara KUDiR, karena hanya dokumen ini yang dapatmenunjukkan apa pendapatan dan pengeluaran dari pengusaha perorangan atau perusahaan. Jika dalam pemeriksaan pajak ternyata dokumen ini hilang atau tidak dirawat dengan benar, ini akan menjadi dasar untuk meminta pertanggungjawaban pengusaha.

Siapa yang diuntungkan dari rezim ini?

Sering dipilih oleh sistem "Pendapatan dikurangi pengeluaran" untuk pengusaha perorangan dan pemilik bisnis, tetapi penting untuk memastikan bahwa bekerja pada rezim seperti itu akan membawa manfaat tertentu bagi bisnis. Disarankan untuk menggunakan metode penghitungan pajak ini dalam situasi berikut:

- seorang pengusaha berspesialisasi dalam perdagangan eceran menggunakan tempat komersial stasioner kecil, tetapi sistem pajak yang disederhanakan hanya diterapkan jika tidak mungkin menggunakan UTII di wilayah tertentu;

- sistem ideal untuk perusahaan kecil yang diwakili oleh organisasi hiburan atau perusahaan yang menyediakan berbagai layanan kepada penduduk;

- Sebaiknya menggunakan perhitungan pendapatan dan pengeluaran jika marginnya kecil, jadi disarankan untuk menghitung pendapatan bersih yang diwakili oleh basis pajak.

Sangat tidak menguntungkan menggunakan sistem yang disederhanakan jika perusahaan berinteraksi dengan rekanan yang menerapkan PPN, karena dalam hal ini tidak mungkin mengembalikan sebagian dana dari negara dalam bentuk pengembalian PPN. Selain itu, rezim ini tidak cocok untuk perusahaan besar, karena mereka tidak akan mematuhi persyaratan sistem pajak yang disederhanakan. Anda tidak dapat mengikuti tender menggunakan sistem ini.

Fitur Akuntansi

Objek pajak dengan "Penghasilan dikurangi pengeluaran" adalah laba bersih, sehingga kekhususan akuntansi adalah kebutuhan untuk menghitung dasar pengenaan pajak. Untuk melakukan ini, semua pengeluaran yang dikonfirmasi dan dibenarkan secara resmi harus dipotong dari pendapatan.

Pendapatan dari kegiatan meliputi:

- transfer dana oleh pembeli ke rekening penyelesaian pengusaha atau perusahaan;

- penerimaan uang dari penjualan eceran barang;

- penghasilan dari selisih kurs;

- penerimaan aset tidak berwujud;

- hadiah komisi;

- pengembalian uang muka oleh pembeli.

Semua penerimaan kas di atas pasti akan terdaftar di KUDIR. Di bawah sistem "Pendapatan dikurangi pengeluaran", berapa banyak bunga yang dibebankan pada basis pajak? Setelah laba bersih ditentukan dengan benar, 15% dibebankan darinya.

Apa yang termasuk dalam pengeluaran?

Sebelum mengajukan transisi ke "Penghasilan dikurangi pengeluaran", pengusaha harus memastikan bahwa ia benar-benar dapat mengatasi perhitungan basis pajak yang benar. Pemeriksa pajak memiliki banyak persyaratan untuk pengeluaran yang mengurangi pendapatan bisnis. Mereka harus didukung oleh dokumen resmi, dan juga harus dibuktikan. Sebagai konfirmasi, kertas pembayaran utama digunakan, diwakili oleh berbagai cek, waybill, faktur atau kontrak.

Untuk biaya utama yang harus dihadapi pengusaha,termasuk:

- pembelian aset tetap;

- pembelian barang langsung untuk dijual kembali, serta bahan atau bahan baku untuk kegiatan produksi;

- biaya perjalanan yang terkait dengan pembelian barang untuk melakukan bisnis;

- layanan yang disediakan oleh pihak ketiga dengan biaya tertentu;

- sewa ruang komersial bekas;

- pajak pertambahan nilai yang dikenakan oleh perusahaan yang bekerja sama dengan pengusaha;

- upah spesialis yang disewa;

- pajak dan premi asuransi untuk diri sendiri dan karyawan.

"Penyederhanaan" untuk pengusaha perorangan adalah pilihan yang sangat baik, tetapi seorang pengusaha harus berpengalaman dalam menghitung pengeluaran dan pendapatan dengan benar. Kebenaran perhitungan pajak tergantung pada ini. Pembayaran di muka di bawah sistem pajak yang disederhanakan harus dibayar setiap tiga bulan, oleh karena itu, perlu untuk mengisi KUDiR tepat waktu. Perhatian khusus diberikan pada sisi pengeluaran, karena seringkali pengusaha dihadapkan pada kenyataan bahwa setelah pemeriksaan pajak, pemeriksa membebankan pajak tambahan karena kurangnya konfirmasi pengeluaran tertentu.

Aturan KUDIR

Pelaporan untuk “Penghasilan dikurangi pengeluaran” disajikan oleh deklarasi USN, yang disampaikan setiap tahun. Selain itu, buku besar diperlukan untuk mencatat semua penerimaan kas, serta pengeluaran yang dikonfirmasi secara resmi.

Berikut aturan pengisian KUDiR:

- semua pengusaha yang menggunakan sistem pajak yang disederhanakan diwajibkan untuk melengkapi buku ini;

- dokumen memiliki duabagian, karena satu bagian untuk pendapatan dan bagian lainnya digunakan untuk biaya bisnis;

- data dimasukkan secara kumulatif;

- dapat diisi dalam bentuk kertas atau elektronik;

- buku terpisah dibuat untuk setiap tahun kalender;

- jika dokumen versi kertas digunakan, maka sebelum memasukkan informasi, buku diberi nomor dan dijahit;

- jika menggunakan komputer untuk memelihara dokumen, maka pada saat penyerahan deklarasi USN, buku tersebut harus dicetak dan disahkan.

Semua pengusaha individu pada "Penghasilan dikurangi pengeluaran" harus memahami aturan untuk memelihara pelaporan ini. Jika tidak, pengusaha dapat dimintai pertanggungjawaban oleh pemeriksa pajak.

Bagaimana cara menghitung pajak?

Penting untuk membayar uang muka pada sistem pajak yang disederhanakan setiap tiga bulan. Algoritma berikut digunakan untuk menghitung pajak:

- Selama tiga bulan, semua pendapatan resmi dari kegiatan dijumlahkan;

- pengeluaran dihitung yang didokumentasikan dan dibuktikan, serta termasuk dalam KUDiR;

- pengeluaran dipotong dari penghasilan;

- basis pajak disesuaikan jika ada kerugian pada periode kerja sebelumnya;

- pengurangan pajak digunakan jika pedagang telah membayar biaya perdagangan;

- segera setelah basis pajak ditentukan, Anda harus mencari tahu apakah ada pengurangan tarif pajak yang berlaku di wilayah tempat tinggal pengusaha;

- hitung ukuranpajak, yang menggunakan tarif standar (15%), atau tarif yang dikurangi yang dapat digunakan oleh pengusaha.

Perhitungan dilakukan dengan basis akrual. Pembayaran terakhir dilakukan pada awal tahun berikutnya, dan untuk perhitungannya, semua penerimaan dan pengeluaran kas untuk satu tahun kerja diperhitungkan. Setelah menentukan basis pajak dan jumlah pajak, pembayaran dikurangi dengan dana yang sebelumnya ditransfer ke anggaran. Berdasarkan nilai yang diperoleh, deklarasi USN diisi dengan benar, yang diserahkan ke Layanan Pajak Federal sebelum 31 Maret.

Aturan untuk melengkapi deklarasi

Pengusaha yang menggunakan sistem ini diwajibkan untuk menyerahkan deklarasi USN setiap tahun ke Layanan Pajak Federal. Ini mencakup informasi berikut:

- informasi tentang pengusaha atau perusahaan;

- aturan menghitung dasar pengenaan pajak;

- pendapatan yang diterima untuk tahun kerja;

- biaya yang harus dipertanggungjawabkan dan didukung oleh dokumen resmi;

- pengurangan ditunjukkan jika pengusaha dapat menggunakannya;

- diberikan jumlah pasti yang dibayarkan oleh perusahaan atau pengusaha perorangan dalam bentuk pajak.

Hal ini diperbolehkan untuk menggunakan program khusus untuk mengisi dokumentasi ini, yang sangat menyederhanakan prosedur untuk menghasilkan sebuah deklarasi.

Nuansa membayar pajak minimum

Tidak jarang pengusaha menghadapi kekurangan keuntungan. Dalam hal ini, mereka dapat mengirimkan deklarasi nol ke Layanan Pajak Federal, tetapi pada saat yang sama pajak minimum dibayarkan pada "Penghasilan dikurangi pengeluaran". Ukurannya sama dengan 1% dari semuanyapenerimaan kas dari bisnis.

Selisih antara pajak standar dan pajak minimum dapat dimasukkan ke dalam beban tangguhan perusahaan.

Biaya minimum dihitung hanya pada akhir tahun, karena saat menghitung uang muka, tidak mungkin untuk menentukan apakah akan ada keuntungan dari kegiatan perusahaan pada akhir masa pajak. Oleh karena itu, triwulanan perlu untuk menghitung uang muka, yang 15% ditentukan dan dibayar dari laba bersih. Pada akhir tahun, Anda dapat menentukan dengan tepat pajak apa yang harus Anda bayar: standar atau minimum. Jika ternyata Anda harus membayar biaya minimum, maka itu dapat dikurangi dengan uang muka yang ditransfer sebelumnya. Jika sama sekali pembayaran tersebut melebihi pajak minimum, maka tidak dapat dibayar.

Oleh karena itu, meskipun pengusaha perorangan atau perusahaan tidak memiliki keuntungan resmi, Anda masih harus mentransfer biaya minimum tertentu ke Layanan Pajak Federal. Itu diperkenalkan relatif baru-baru ini, dan alasan utama penerapannya adalah bahwa banyak pengusaha dengan sengaja menggunakan rezim untuk membuat deklarasi nol dan tidak membayar dana apa pun ke Layanan Pajak Federal.

Kesimpulan

Saat memilih sistem perpajakan STS, yang membebankan 15% pada laba bersih yang dihitung dengan benar, pengusaha dapat menikmati banyak keuntungan yang tidak dapat disangkal. Tetapi rezim seperti itu memiliki beberapa kelemahan yang harus diperhatikan oleh setiap pengusaha.

Untuk pekerjaan yang tepat pada sistem ini, penting untuk membayar pembayaran di muka triwulanan, serta mengirimkan pengembalian pajak setiap tahun ke Layanan Pajak Federalpernyataan. Selain itu, diperlukan untuk melakukan KUDiR dengan benar.

Direkomendasikan:

Perpajakan. UTII: kelebihan dan kekurangan

Perpajakan menurut UTII adalah rezim khusus yang diberikan kepada pengusaha perorangan dan organisasi yang melakukan jenis kegiatan tertentu. Berbeda dengan sistem pajak yang disederhanakan, penghasilan yang sebenarnya diterima oleh subjek tidak menjadi masalah. Perhitungan UTII untuk pengusaha perorangan dan badan hukum didasarkan pada keuntungan yang ditetapkan oleh negara

Sistem perpajakan umum: kelebihan dan kekurangan, transisi

Sistem perpajakan umum dianggap sebagai rezim paling kompleks di Federasi Rusia. Artikel ini menjelaskan bagaimana Anda dapat beralih ke sistem ini. Semua pajak yang harus dihitung dan dibayar oleh pengusaha perorangan dan perusahaan terdaftar. Berbagai deklarasi dan laporan yang perlu diserahkan ke Layanan Pajak Federal secara teratur ditunjukkan

USN "Penghasilan dikurangi pengeluaran" - tarif, akuntansi, dan perhitungan

Insentif yang signifikan dalam pengembangan UKM adalah sistem perpajakan. Reformasinya di Rusia dimulai pada tahun 90-an (sistem Soviet sama sekali tidak membayangkan bisnis seperti itu). Proses konstruktif ini dimulai pada tahun 1996 oleh Undang-Undang Federal "Pada Sistem Perpajakan yang Disederhanakan". STS "Penghasilan dikurangi pengeluaran" dan, sebagai alternatif, "Penghasilan" STS diusulkan sebagai opsi untuk meringankan beban pajak bagi pengusaha pemula

Sistem perpajakan yang disederhanakan (STS): pendapatan, pengeluaran, dan fitur

Banyak pengusaha atau eksekutif perusahaan memilih USN "Penghasilan" atau "Penghasilan dikurangi pengeluaran" ketika memilih rezim pajak. Artikel tersebut menjelaskan nuansa utama dari rezim-rezim ini, aturan untuk menghitung pajak, dan tenggat waktu untuk mengirimkan deklarasi

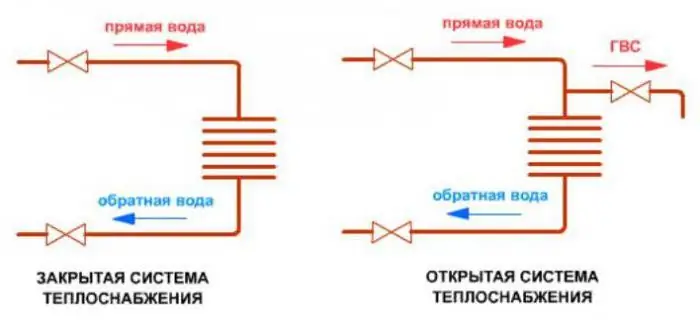

Sistem pemanas tertutup dan terbuka: fitur, kekurangan, dan kelebihan

Saat ini, menjanjikan untuk memperkenalkan teknologi sistem pasokan panas tertutup bagi konsumen. Pasokan air panas memungkinkan Anda untuk meningkatkan kualitas air yang dipasok ke tingkat air minum. Meskipun teknologi baru menghemat sumber daya dan mengurangi emisi udara, mereka membutuhkan investasi yang signifikan. Cara implementasinya adalah dengan mengorbankan pembiayaan komersial dan anggaran, kompetisi untuk proyek investasi dan acara lainnya