2026 Pengarang: Howard Calhoun | [email protected]. Terakhir diubah: 2025-01-24 13:18:43

Melaporkan 6 pajak penghasilan pribadi - dokumen baru untuk pemberi kerja. Itu harus dipresentasikan kepada otoritas pengatur mulai kuartal pertama 2016. Dokumen ini dikompilasi bukan untuk setiap karyawan secara individu, tetapi untuk seluruh perusahaan secara keseluruhan. Mari kita simak lebih lanjut cara mengisi 6 PPh Orang Pribadi

Informasi umum

Pertama-tama, Anda perlu tahu di mana pajak penghasilan 6-pribadi disajikan. Bentuk dokumen, yang dibuat sesuai dengan semua aturan, dikirim ke badan kontrol yang sama tempat pajak ditransfer. Ada dua cara untuk mengirimkan dokumen: dalam bentuk kertas atau elektronik. Opsi pertama cocok untuk pengusaha yang rata-rata jumlah karyawannya kurang dari 25 orang. Formulir 6-NDFL dapat ditunjukkan secara langsung atau dikirim melalui pos. Dalam bentuk elektronik, dokumen dikirim melalui situs web resmi Layanan Pajak Federal.

6-NDFL: tenggat waktu pengiriman

Dokumen dikirimkan setiap tiga bulan. Harus dikirim paling lambat pada hari terakhir bulan pertama triwulan berikutnya. Undang-undang mengatur kewajiban bagi mereka yang tidak menyajikan pajak penghasilan 6-pribadi tepat waktu. Waktuhibah dapat bergeser. Khususnya, ini terjadi jika tanggal terakhir jatuh pada hari libur atau akhir pekan. Dalam hal ini, untuk entitas yang telah menerbitkan 6-NDFL, batas waktu penyerahan ditunda ke hari kerja berikutnya. Tanggal kalender berikut ditetapkan oleh norma:

- kuartal 1 2016 - 3/5/2016

- Setengah - 1.08.2016

- 9 bulan - 2016-10-31

- Untuk 2016 - 1.04.2017

6-pajak penghasilan pribadi: contoh

Saat menyusun dokumen, sejumlah persyaratan umum harus diperhatikan. Jika kita mengambil contoh pajak penghasilan 6-pribadi yang disusun dengan benar, dapat dicatat bahwa:

- Dokumen dibuat sesuai dengan data yang ada dalam register akuntansi. Secara khusus, kita berbicara tentang pendapatan yang masih harus dibayar dan dibayar, pengurangan, pajak yang dihitung dan dipotong.

- Pengisian 6 pajak penghasilan pribadi dilakukan secara akrual. Pertama, triwulan 1, lalu setengah tahun, lalu 9 bulan dan tahun kalender.

- Jika semua indikator tidak sesuai dengan halaman, jumlah lembar yang diperlukan akan dibuat. Informasi akhir harus tercermin pada yang terakhir.

- Semua halaman diberi nomor (001, 002 dan seterusnya) mulai dari halaman judul.

- Pengisian 6 PPh orang pribadi harus dilakukan tanpa kesalahan dan noda. Tidak diperbolehkan mengoreksi apa yang tertulis, termasuk dengan menggunakan sarana korektif. Juga, penjilidan lembaran, pencetakan dupleks tidak diperbolehkan.

- Karena Anda dapat mengisi pajak penghasilan 6-pribadi dengan tangan atau di komputer, Anda perlu mengetahui beberapa aturan. Secara khusus, dalam kasus pertamaTinta biru, ungu atau hitam digunakan. Saat dirancang di komputer, karakter dicetak setinggi 16-18 poin, dalam font Courier New.

Aturan desain lapangan

Dalam beberapa kasus, mungkin sulit untuk memasukkan informasi di f. 6-pajak penghasilan pribadi. Dokumen sampel berisi bidang yang terdiri dari sejumlah keakraban. Hanya 1 indikator yang harus ditunjukkan di masing-masing indikator. Pengecualian adalah informasi tanggal atau nilai yang dinyatakan dalam pecahan desimal. Penulisan nomor kalender dilakukan dengan menggunakan tiga bidang. Dua yang pertama berisi 2 keakraban - untuk hari dan bulan, yang terakhir - 4 - untuk tahun ini. Pecahan desimal masuk ke dalam 2 bidang yang dipisahkan oleh titik. Total indikator dan detail harus ada di f. 6-pajak penghasilan pribadi. Formulir dibuat secara terpisah untuk setiap OKTMO. Jumlah pajak dihitung dan ditunjukkan dalam rubel. Dalam hal ini, aturan pembulatan digunakan. Setiap halaman diberi tanggal dan ditandatangani oleh orang yang bertanggung jawab.

Fields

- "TIN" - nomor ditunjukkan sesuai dengan sertifikat pendaftaran dengan Layanan Pajak Federal.

- "KPP" - hanya diisi oleh badan hukum.

- "Nomor penyesuaian". "000" dimasukkan dalam bidang ini jika pajak penghasilan 6-pribadi dikembalikan untuk pertama kalinya, "001" - untuk koreksi pertama, "002" - untuk yang kedua, dan seterusnya.

- "Periode". Kolom ini menunjukkan kode yang sesuai dengan waktu pengiriman.

- "Tahun pajak" (misalnya,2016).

- "Dikirim ke otoritas" - bidang ini menunjukkan kode Layanan Pajak Federal yang menjadi tujuan pengiriman dokumen.

- "Sesuai dengan tempat pendaftaran/lokasi". Kolom ini berisi kode untuk tempat di mana 6-NDFL disediakan.

- "Agen pajak". Di bidang ini, seorang pengusaha perorangan memasukkan nama belakang, nama depan, patronimik baris demi baris. Badan hukum menunjukkan nama lengkap sesuai dengan dokumentasi konstituen.

- "Kode OKTMO". Organisasi perlu menunjukkannya di lokasi lokasi mereka atau lokasi divisi terpisah. Pengusaha menulis kode di alamat tempat tinggal. Pengusaha perorangan yang menggunakan PSN atau UTII harus mencantumkan nomor yang sesuai dengan MO di mana mereka terdaftar dalam status pembayar.

- "Nomor telepon kontak" - di sini, masing-masing, nomor yang dapat digunakan oleh Layanan Pajak Federal untuk menghubungi agen ditunjukkan.

- "Dengan dokumen/salinan terlampir". Di bidang ini, Anda harus memasukkan jumlah halaman kertas yang mengkonfirmasi informasi yang ditentukan. Jika tidak ada, maka tanda hubung diletakkan.

Dalam hal apa dokumen tidak diperlukan?

Formulir 6-NDFL tidak diterbitkan jika tidak ada pembayaran yang dilakukan kepada karyawan selama periode tersebut dan, karenanya, pajak tidak dipotong dari penghasilan mereka. Sederhananya, tidak masuk akal untuk memasukkan angka nol ke dalam string. Deklarasi 6-NDFL tidak diserahkan bahkan ketika perusahaan tidak memiliki staf. Tidak perlu membuat dokumen hanya untuk organisasi terbuka (terdaftar) yang belum memulai kegiatannya. Pengusaha atau badan hukum dapat (tetapi tidak berkewajiban) untuk memberitahukan kepada dinas pajak dalam bentuk apapun dengan alasan-alasan yang f. 6-NDFL.

Tanggung Jawab

Untuk entitas yang perlu menerbitkan pajak penghasilan 6-pribadi, waktu pengajuan sangat penting. Kegagalan untuk mematuhi akan menghasilkan denda. Pada saat yang sama, sanksi dikenakan baik di seluruh perusahaan maupun di kepala. Jika keterlambatannya tidak terlalu besar, maka hukumannya minimal. Dalam hal ini, pemblokiran akun dapat diterapkan sebagai ukuran pengaruh. Aturan memberikan 2 jenis hukuman. Yang pertama diberikan jika laporan 6-NDFL tidak dikirim pada waktu yang dijadwalkan atau disajikan kemudian. Hukuman kedua mengancam subjek ketika ditemukan kesalahan dalam dokumen. Mari kita lihat lebih dekat kedua kasus tersebut.

Penyajian dokumen tidak tepat waktu

Di atas, batas waktu pengiriman f. 6-pajak penghasilan pribadi. Pengenaan denda untuk keterlambatan presentasi dokumen dilakukan dalam waktu 10 hari sejak tanggal diterima oleh Layanan Pajak Federal. Dalam hal ini, inspeksi mungkin tidak menunggu penyelesaian audit meja. Jika perusahaan terlambat lebih dari sebulan, dendanya adalah 1000 rubel. Ukuran ini dianggap minimum. Untuk setiap bulan jatuh tempo berikutnya, terlepas dari apakah itu penuh atau tidak, 1.000 rubel lainnya akan ditambahkan ke pen alti yang ditentukan. Ketentuan ini diatur dalam Pasal 126 KUHP (klausul 1.2). Waktu keterlambatan akan dihitung dari tanggal organisasi menyerahkan laporan. Kepala perusahaan dapat didenda 300-500 rubel. Sanksi ini diatur dalam Kitab Undang-undang Hukum Pelanggaran Administratif, dipasal 15.6. Pemeriksa pajak berhak untuk mengenakan denda ini tanpa melalui pengadilan.

Kunci akun

Jika dokumen tidak diserahkan dalam waktu sepuluh hari sejak tanggal yang ditetapkan oleh norma, Layanan Pajak Federal berhak untuk membekukan operasi perbankan dengan sumber daya keuangan debitur. Tindakan seperti itu diatur dalam Pasal 76 Kode Pajak (klausul 3.2). Klarifikasi tentang penerapan pemblokiran akun diberikan dalam surat Layanan Pajak Federal 2016-09-08

Momen kontroversial

Terkadang dalam praktiknya ada situasi ketika organisasi mendaftar pada akhir kuartal dan belum sempat membayar apa pun kepada karyawannya. Oleh karena itu, laporan 6-NDFL tidak disajikan untuk inspeksi. Sementara itu, Layanan Pajak Federal, yang belum menerima dokumen tepat waktu, menerapkan pemblokiran akun pada subjek. Banyak orang memiliki pertanyaan logis: apakah tindakan ini legal dalam kasus ini?

Seperti disebutkan di atas, pasal 76 Kode Pajak pada paragraf 3.2 memungkinkan pembekuan operasi jika f. 6-pajak penghasilan pribadi. Dalam norma, tidak ada klausul bahwa pemblokiran hanya digunakan jika ada penyelesaian dengan personel. Sementara itu, juga dikatakan di atas bahwa perusahaan tidak wajib menyediakan f. 6-pajak penghasilan pribadi, jika tidak memiliki karyawan atau tidak membayar apa pun kepada mereka pada periode yang sesuai. Namun, otoritas pajak sendiri telah berulang kali menyatakan bahwa mereka mengharapkan nol dokumen dari subjek. Faktanya adalah bahwa database tidak menentukan alasan mengapa laporan itu tidak disajikan. Dengan demikian, pemblokiran akun dilakukan secara otomatis. Untuk pencairan, Anda harus menunjukkan laporan nol. Selama hari berikutnya(bekerja) otoritas pajak mengeluarkan keputusan untuk mencabut pemblokiran. Jangka waktu tersebut diatur dalam paragraf 3.2 pasal ke-76. Hari lain akan diminta untuk mentransfer keputusan ke bank. Biasanya, pertukaran dokumentasi dilakukan melalui Internet, masing-masing, keputusan akan datang ke lembaga keuangan dengan cukup cepat. Dalam sehari setelah menerima keputusan, bank menghapus pemblokiran. Untuk menghindari masalah seperti itu di masa depan, para ahli merekomendasikan untuk mengirimkan pemberitahuan tentang tidak adanya penyelesaian dengan personel dan membuat keputusan atas dasar ini atas kegagalan untuk menyerahkan pajak penghasilan 6-pribadi.

Informasi tidak valid

Pen alti dapat dikenakan kepada subjek untuk kesalahan atau ketidakakuratan dalam laporan. Jumlah hukumannya adalah 500 rubel. untuk setiap halaman dengan informasi palsu. Sanksi ini diatur dalam Pasal 126.1 Kitab Undang-undang Pajak. Dalam aturan ini, tidak ada daftar kesalahan yang jelas yang masuk dalam kategori “informasi tidak akurat”. Dalam hal ini, keputusan terkait diambil langsung oleh inspektur.

Sementara itu, inspektorat tidak dapat mendenda semua mata pelajaran tanpa berpikir panjang. Seperti yang dijelaskan oleh Kementerian Keuangan, inspektur harus mempertimbangkan setiap kasus secara individual. Artinya, sebelum mengeluarkan denda, pejabat wajib menilai berat ringannya kekurangan/kesalahan tersebut. Selain itu, keadaan yang meringankan harus diperhitungkan. Secara khusus, hukuman tidak dapat diperhitungkan jika, karena kesalahan, agen pajak:

- Tidak meremehkan jumlah kontribusi wajib.

- Tidak melanggar kepentingan individu.

- Tidak ada kerusakananggaran.

Poin-poin ini dijelaskan dalam surat Layanan Pajak Federal tertanggal 9 Agustus 2016. Seperti dalam kasus keterlambatan pengiriman dokumen, diperbolehkan untuk bertanggung jawab tidak hanya perusahaan, tetapi juga karyawan yang bertanggung jawab. (khususnya kepala). Pejabat dapat didenda 300-500 rubel.

Bagaimana cara menghindari sanksi?

Agar tidak terkena denda, perlu untuk melihat ketidakakuratan sebelum otoritas pajak dan memperbaikinya. Untuk melakukan ini, deklarasi yang direvisi dibuat. Pada saat yang sama, para ahli merekomendasikan untuk memasukkan informasi yang benar tentang semua tanda terima untuk seluruh periode. Deklarasi 6-NDFL yang diubah juga disajikan jika beberapa informasi tercermin dalam dokumen pertama atau tidak disajikan secara penuh. Juga disarankan untuk menggambarnya jika ketidakakuratan menyebabkan perkiraan jumlah pengurangan yang terlalu tinggi. Jika tidak, denda (500 rubel) dapat dikenakan. TC mensyaratkan bahwa hanya informasi yang dikirimkan dengan kesalahan yang dimasukkan dalam dokumen yang direvisi. Ketentuan ini diatur dalam Pasal 81 (ayat 6). Namun, inspektorat pajak berpendapat bahwa pajak penghasilan 6-pribadi tidak dapat diisi dengan cara ini. Dokumen harus menunjukkan informasi umum tanpa memecahnya oleh pembayar. Jika Anda membawa informasi tentang satu karyawan, maka ini dapat mendistorsi semua informasi.

Nuansa

Pada halaman judul saat mengirimkan dokumen yang diperbarui, "Nomor koreksi 001" harus dicantumkan (jika ini adalah koreksi pertama). Aturan pendaftaran tidak mengatur presentasi pembatalan atau pembatalan perhitungan. Pajak penghasilan 6-pribadi ini berbeda dari yang terkenalsertifikat 2-NDFL (juga harus ditunjukkan). Jika kesalahan terungkap pada kuartal yang sama di mana kesalahan itu dibuat, tidak perlu menyajikan dokumen yang direvisi. Sebaliknya, informasi yang tidak akurat dibalik sebelum akhir periode pelaporan, dan penyelesaian diproses dengan cara biasa.

Apakah saya perlu memperbaiki perhitungan jika pemeriksaan meja selesai?

Pertimbangkan sebuah kasus. Perusahaan melakukan kesalahan saat menerbitkan pajak penghasilan 6 orang pribadi selama 6 bulan. Pada baris 110 dan 120 dari bagian kedua, nomor kalender pemotongan dan pemotongan pajak yang sama ditunjukkan. Adalah benar untuk menetapkan tanggal jatuh tempo pembayaran pada hari kerja berikutnya setelah pemotongan. Namun, pembayaran dilakukan tepat waktu. Timbul pertanyaan: perlukah klarifikasi informasi jika perusahaan tidak terlambat membayar pajak, dan desk audit sudah selesai?

Para ahli merekomendasikan pengiriman perhitungan yang telah diperbaiki. Selama pemeriksaan, orang yang berwenang dapat memutuskan bahwa perusahaan terlambat membayar pajak. Selain itu, untuk tanggal yang salah ditentukan, denda 500 rubel terancam. sebagai informasi palsu. Mereka dapat menghitung kesalahan dan ketidakakuratan dalam dokumen. Ketentuan ini diklarifikasi dalam surat dari Layanan Pajak Federal tertanggal 9 Agustus 2016. Oleh karena itu, ketidakakuratan harus diperbaiki, bahkan jika audit meja selesai, dan inspektur tidak melaporkan kekurangan yang teridentifikasi. Kesalahan dapat ditemukan selama inspeksi di tempat. Dalam hal ini, organisasi akan dimintai pertanggungjawaban. Lebih aman untuk segera mengirimkan update f. 6-pajak penghasilan pribadi. Ini akan menghindari hukuman.

Direkomendasikan:

Korespondensi keluar: log pendaftaran, akuntansi, sampel, aturan pengisian

Akuntansi surat masuk dan surat keluar adalah bagian dari pekerjaan kantor yang harus dijaga di setiap perusahaan. Bagaimana cara memformat dan memelihara log korespondensi dengan benar? Apa metode pendaftarannya yang ada?

Asuransi selama 3 bulan: jenis asuransi, pilihan, perhitungan jumlah yang diperlukan, dokumentasi yang diperlukan, aturan pengisian, kondisi pengajuan, ketentuan pertimbangan dan p

Setiap pengemudi tahu bahwa selama menggunakan mobil ia wajib mengeluarkan polis OSAGO, tetapi hanya sedikit orang yang memikirkan syarat keabsahannya. Akibatnya, situasi muncul ketika, setelah satu bulan penggunaan, selembar kertas "bermain lama" menjadi tidak perlu. Misalnya, jika pengemudi pergi ke luar negeri dengan mobil. Bagaimana berada dalam situasi seperti itu? Mengatur asuransi jangka pendek

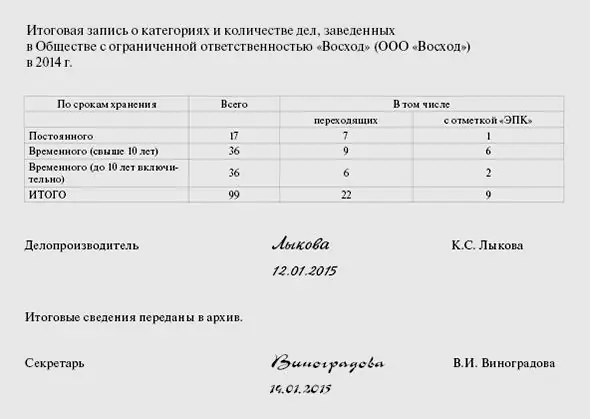

Nomenklatur urusan organisasi: pengisian sampel. Bagaimana cara membuat nomenklatur urusan organisasi?

Setiap organisasi dalam proses kerja dihadapkan pada aliran dokumen yang besar. Kontrak, undang-undang, akuntansi, dokumen internal… Beberapa di antaranya harus disimpan di perusahaan selama seluruh periode keberadaannya, tetapi sebagian besar sertifikat dapat dimusnahkan setelah masa berlakunya habis. Agar dapat dengan cepat memahami dokumen yang dikumpulkan, nomenklatur kasus organisasi disusun

Pengisian cuti sakit: tata cara pengisian, norma dan persyaratan, contoh

Untuk menerima pembayaran dari majikan, cuti sakit harus diisi dengan benar. Cara melakukan ini dan cara bekerja dengan cuti sakit secara umum dijelaskan nanti dalam artikel. Contoh pengisian cuti sakit juga akan diberikan di bawah ini

4-FSS: pola pengisian. Pengisian formulir 4-FSS dengan benar

Perubahan undang-undang perpajakan yang mulai berlaku pada awal tahun 2017 menyebabkan hampir semua iuran wajib untuk dana non-anggaran diserahkan kepada otoritas pajak. Satu-satunya pengecualian adalah kontribusi untuk asuransi wajib terhadap kecelakaan industri, dalam bahasa umum untuk cedera. Mereka masih sepenuhnya dilindungi oleh jaminan sosial