2026 Pengarang: Howard Calhoun | [email protected]. Terakhir diubah: 2025-01-24 13:18:41

Berdasarkan Pesanan No. - 7/11/450, pada 14 Oktober 2015, Layanan Pajak Federal Rusia menyetujui formulir pelaporan: penghitungan pajak penghasilan pribadi dalam bentuk 6pajak penghasilan pribadi, yang dihitung dan ditahan dari individu dalam periode pelaporan. Deklarasi sesuai formulir yang disetujui wajib diisi dan diserahkan ke IFTS untuk semua agen pajak (perusahaan, organisasi, perusahaan dan pengusaha perorangan).

Laporan pada formulir 6-NDFL: peraturan pengiriman, struktur

Laporan 6NDFL dikirimkan ke kantor pajak setiap tiga bulan. Batas waktu penyampaian adalah hari terakhir bulan berikutnya setelah bulan laporan. Jika tanggal tersebut jatuh pada hari libur, Sabtu atau Minggu, maka tanggal yang sah untuk penyampaian laporan adalah pada hari kerja berikutnya setelah akhir pekan atau hari libur.

Pada tahun 2017, perhitungan laporan harus disampaikan kepada otoritas pajak paling lambat:

- 3 April 2017 (perhitungan tahunan untuk 2016),

- 2 Mei 2017 (laporan triwulanan selama tiga bulan tahun 2017),

- 31 Juli 2017 (Laporan Tengah Tahun 2017),

- 31 Oktober 2017 (Laporan Sembilan Bulan 2017).

Laporan Tahun 2017 harus sudah diserahkan paling lambat tanggal 2 April 2018tahun.

Pelanggaran tenggat waktu pelaporan mengakibatkan sanksi dari otoritas pajak. Agen pajak dihukum dengan denda seribu rubel untuk setiap bulan yang terlambat, meskipun keterlambatannya hanya satu hari.

Pen alti diberikan untuk pendaftaran yang salah dan kesalahan dalam perhitungan 6 pajak penghasilan pribadi. Untuk ketidakakuratan yang ditemukan oleh otoritas pajak, Anda harus membayar denda lima ratus rubel.

Laporan ini tidak memberikan informasi tentang individu tertentu, tetapi secara umum tentang pajak penghasilan yang masih harus dibayar dan ditransfer untuk semua individu yang menerima penghasilan dalam organisasi.

Perhitungan jumlah yang masih harus dibayar dan ditahan dalam laporan 6NDFL memiliki komposisi sebagai berikut:

- informasi dasar tentang pemotong pajak: halaman judul

- Total Perkiraan: Bagian 1

- detail: bagian 2

Penting untuk mengetahui aturan pembentukan bagian 1, cara mengisi bagian 2 dari 6 laporan pajak penghasilan pribadi, judul.

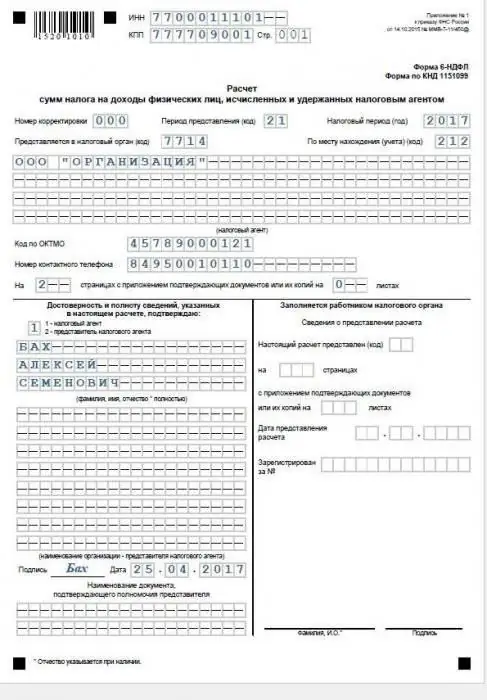

6NDFL laporan: judul

Pada halaman pertama (judul) ditunjukkan:

- data pendaftaran agen pajak (nama dengan decoding, kode OKTMO, NPWP, KPP, nomor telepon kontak);

- informasi tentang laporan yang disampaikan (nama formulir, kode KND, kode ketentuan dan tahun pajak);

- data otoritas pajak (kode IFTS).

Halaman judul disertifikasi oleh ketua atau wakilnya.

Contoh pengisian lembar No. 1 (judul) diberikan di bawah ini.

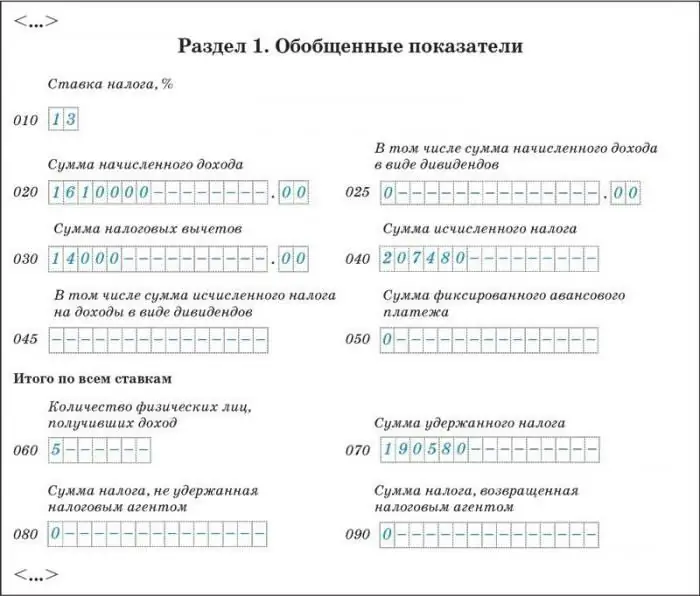

Formulir 6 pajak penghasilan pribadi: total

Indikator umum untuk menghitung dan memotong pajak penghasilan pribadi dalam periode pelaporan ditunjukkan di bagian pertama.

Bagian 1 ditentukan untuk setiap tarif di mana pajak penghasilan dihitung. Biasanya, perusahaan menerapkan tarif 13 persen.

Secara terpisah, untuk setiap tarif, bagian pertama menampilkan data untuk kuartal pelaporan, dihitung berdasarkan akrual untuk seluruh periode pajak:

- jumlah total pendapatan yang dihitung (bersama dengan dividen) dan secara terpisah jumlah dividen;

- pengurangan pajak yang diterapkan (jumlah total);

- jumlah pajak penghasilan yang dihitung, dipotong, tidak dipotong, dikembalikan oleh pemberi kerja;

- jumlah pegawai (orang pribadi yang menerima penghasilan kena pajak).

Perhatian: sebagai aturan, jumlah pajak penghasilan yang dihitung tidak sama dengan jumlah yang dipotong. Pemotongan pajak penghasilan sebenarnya dilakukan pada saat pembayaran pelunasan bulanan terakhir dan sering terjadi pada bulan periode pelaporan berikutnya.

Contoh pengisian bagian 1 laporan 6 pajak penghasilan pribadi diberikan di bawah ini.

Nilai indikator bagian pertama tergantung pada cara mengisi bagian 2 dari bagian 6 pajak penghasilan pribadi.

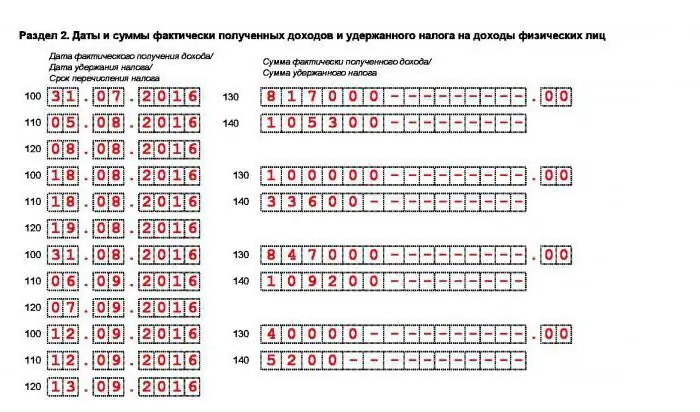

Pajak penghasilan pribadi bagian 6: rincian dasar

2 bagian 6 pajak penghasilan pribadi - tabel informasi. Ini menunjukkan dalam urutan kronologis:

- semua transaksi akrual pendapatan yang dibayarkan pada periode pelaporan (selama kuartal) dengan indikasi wajib tanggal akrual;

- jumlah pajak penghasilan yang dipotongdari setiap penghasilan yang dibayarkan, menunjukkan tanggal pemotongan;

- tanggal aktual transfer pajak penghasilan ke IFTS.

Informasi tentang setiap pendapatan yang diterima di bagian kedua formulir ditunjukkan dalam blok:

- tanggal dan jumlah pendapatan yang sebenarnya diterima oleh karyawan - gr. 100 dan gram. 130 masing-masing;

- tanggal dan jumlah pajak yang dipotong (dari jumlah yang ditentukan dalam kolom 130) - gr. 110 dan gram. 140 masing-masing;

- tenggat waktu untuk mentransfer pajak penghasilan ke anggaran (untuk jenis pendapatan ini) - gr. 120.

Selanjutnya, pemblokiran diulangi sebanyak pemotongan pajak penghasilan.

2 bagian 6 pajak penghasilan pribadi (contoh pengisian akuntansi) disajikan di bawah ini.

Aturan dasar untuk mengisi bagian kedua dari 6NDFL

Beberapa tip umum tentang cara mengisi bagian 2 dari 6 pernyataan pajak penghasilan pribadi diberikan di bawah ini.

Hadiah tunai yang dibayarkan pada kuartal pelaporan, tetapi tidak dikenakan pajak penghasilan, tidak ditampilkan dalam laporan.

Dalam bentuk 6NDFL, jumlah penghasilan sebelum pajak dimasukkan, yaitu tidak dikurangi dengan jumlah pajak penghasilan.

Informasi yang diberikan di bagian kedua formulir tidak sesuai dengan informasi di bagian pertama. Karena bagian pertama memberikan hasil yang berkembang dari seluruh periode pajak, termasuk kuartal pelaporan, dan yang kedua - data hanya kuartal pelaporan.

Jika pada hari yang sama pendapatan diterima dengan tenggat waktu yang berbeda untuk membayar pajak penghasilan pribadi ke anggaranorang, kemudian dalam bentuk mereka ditunjukkan dalam baris yang berbeda.

Baris 120 menunjukkan tenggat waktu untuk mentransfer pajak penghasilan yang ditetapkan oleh Kode Pajak Federasi Rusia. Jika pajak ditransfer sebelum batas waktu, dalam gr. 120 tidak mencerminkan tanggal pembayaran yang sebenarnya, tetapi NC maksimum yang diizinkan.

Terutama Anda harus berhati-hati dalam situasi di mana pembayaran pendapatan dan transfer pajak benar-benar dilakukan pada hari terakhir kuartal. Tanggal pembayaran pajak ke anggaran harus ditunjukkan sesuai dengan Kode Pajak, dan ini akan menjadi tanggal periode pelaporan berikutnya. Oleh karena itu, transaksi tersebut harus dicatat pada kuartal berikutnya.

Jika pendapatan di perusahaan dibayarkan hanya dalam satu kuartal atau setahun sekali, maka laporan disampaikan untuk kuartal di mana pendapatan itu dibayarkan, dan tanpa gagal pada kuartal berikutnya tahun berjalan.

Dan dalam situasi seperti itu, bagaimana cara mengisi bagian 2 formulir 6 dari pajak penghasilan pribadi - penghasilan hanya dibayarkan pada kuartal kedua? Untuk triwulan I laporan tidak dapat disampaikan (karena dengan indikator nol), laporan triwulan II, III dan IV harus disampaikan. Dalam hal ini, hanya bagian pertama yang diisi dalam laporan untuk kuartal ketiga dan keempat.

Cara mengisi 6 pajak penghasilan pribadi: baris 100-120

Informasi pada baris 100-120 tergantung pada jenis muatan.

Tabel yang memungkinkan Anda menentukan cara mengisi bagian 2 dari bagian 6 pajak penghasilan pribadi dengan benar diberikan di bawah ini.

| Jenis pendapatan |

Fakta tanggal. pembayaran pendapatan hal. 100 |

Tanggal diadakan. pajak penghasilan hal. 110 |

Batas waktu pembayaran pemotongan pajak untuk anggaran hal. 120 |

| Gaji, bonus dan bonus |

Terakhir. hari dalam sebulan ac. gaji |

Gajian |

Hari demi hari enum. atau pembayaran di daftar gaji |

|

Liburan, pembayaran lembar menganggur. |

Hari Gaji Hari Raya dan slip gaji mudah kemampuan |

Hari Bayar Liburan, dan slip gaji disabilitas |

Terakhir. hari dalam sebulan pembayaran liburan dan lembar menganggur. |

|

Penyelesaian akhir saat pergi karyawan |

Hari PHK |

Tanggal akhir pembayaran perhitungan saat pemecatan. |

Hari berikutnya untuk pembayaran bahagia penyelesaian akhir |

|

Penghasilan dalam bentuk barang. bentuk |

Hari Transfer Pendapatan dalam bentuk. bentuk |

Tutup hari pembayaran penghasilan lain |

Hari berikutnya untuk pembayaran bahagia pendapatan |

| Dais melebihi batas | Terakhir. hari dalam sebulan, kepada kucing. laporan awal dikeluarkan |

Terdekat. hari pembayaran penghasilan lain |

Hari berikutnya untuk pembayaran bahagia pendapatan |

|

Manfaat materi dari ekonomi pada % |

Kalender terakhir. hari dalam bulan di mana kontrak berlaku |

Tanggal terbit berikutnya penghasilan lain |

Hari berikutnya untuk siang distribusi pendapatan |

| Mis. pendapatan bukan upah | Hari diterima pendapatan, hadiah. | Hari diterima pendapatan, hadiah. |

Sehari setelahnya penghasilan pendapatan, hadiah. |

|

Hadiah. oleh perjanjian layanan kontraktor |

Hari pencacahan ke akun pribadi atau penarikan tunai hadiah kontraktor |

Hari transfer atau penarikan tunai hadiah. |

Di sebelah pembayaran hari penghargaan |

Kompilasi bagian kedua 6NDFL: data untuk laporan

Bagaimana cara mengisi bagian 2 6 pajak penghasilan pribadi? Perhitungan disajikan sesuai dengan data awal Lampochka LLC.

Di kuarter keempat. Pada tahun 2016, 14 orang menerima penghasilan di perusahaan:

- dua belas orang bekerja berdasarkan kontrak kerja;

- satu pendiri LLC (bukan karyawan Lampochka LLC);

- satu desainer yang bekerja di LLC berdasarkan kontrak hukum perdata untuk penyediaan layanan.

Perusahaan mempekerjakan orang yang memiliki hak untukpemotongan pajak penghasilan standar.

Dua staf menerima tunjangan anak standar selama 2016:

- Petrovoi N. I. - dalam 10 bulan dari awal tahun untuk 1 anak 1400 rubel x 10 bulan=14.000 rubel

- Morozov E. N. - dalam waktu 3 bulan dari awal tahun untuk tiga anak - ((1400 x 2) + 3000) x 3 bulan.=17.400 rubel

- Satu karyawan selama tahun 2016 diberikan potongan standar sebagai penyandang disabilitas: Sidorov A. V. - selama 12 bulan dari awal tahun, potongannya sebesar 500 x 12 bulan.=6000 rubel.

Untuk dengan mudah mengisi bagian 2 dari perhitungan 6 pajak penghasilan pribadi untuk kuartal keempat. 2016, kita akan menggunakan tabel bantu berikut. Ini mencerminkan jumlah pembayaran, pengurangan pajak, pajak yang masih harus dibayar dan dibayar di kuartal ke-4.

|

Tanggal masalah penghasilan |

Tanggal sebenarnya dapatkan (biaya) penghasilan |

Tanggal tahan NDFL |

Tanggal yang diperbarui angka NDFL |

Terakhir batas waktu daftar NDFL |

Tampilan diterima hadiah. (penghasilan) dalam rubel |

Jumlah penghasilan dalam rubel |

Jumlah pajak pengurangan dalam rubel |

Ditahan NDFL dalam rubel |

| 11.10.16 | 30.09.16 | 11.10.16 | 11.10.16 | 12.10.16 |

Gaji untuk September (akhir. perhitungan) |

300000 | 1900 |

((300000+150000) -1900))x13%= 58253, di mana 150000 sudah membayar uang muka untuk 1 setengah September |

| 20.10.16 | 31.10.16 | 11.11.16 | 11.11.16 | 12.11.16 |

Pembayaran di muka untuk 1 polo- menyalahkan Oktober |

150000 | ||

| 20.10.16 | 20.10.16 | 20.10.16 | 31.10.16 | 31.10.16 |

Manfaat menurut waktu menganggur |

24451, 23 |

3183 (24451, 23х13%) |

|

| 25.10.16 | 25.10.16 | 25.10.16 | 25.10.16 | 31.10.16 |

Hadiah. berdasarkan kontrak prov. layanan |

40000 |

5200 (40000х13%) |

|

| 11.11.16 | 31.10.16 | 11.11.16 | 11.11.16 | 14.11.16 |

Gaji biaya untuk babak kedua. Oktober |

317000 | 1900 |

((317000+150000) -1900)х13% 60463 |

| 11.11.16 | 11.11.16 | 11.11.16 | 30.11.16 | 30.11.16 | Liburan | 37428, 16 |

4866 (37428, 16x13%) |

|

| 20.11.16 | 30.11.16 | 09.12.16 | 09.12.16 | 12.12.16 |

Dapatkan. biaya untuk yang pertama setengah November |

150000 | ||

| 09.12.16 | 30.11.16 | 09.12.16 | 09.12.16 | 12.12.16 |

Gaji untuk yang kedua setengah November |

320000 | 500 |

((320000+150000) -500)x13%= 61035 |

| 20.12.16 | 30.12.16 | 11.01.17 | 11.01.17 | 12.01.17 |

Gaji untuk yang pertama jenis kelamin. Desember |

150000 | ||

| 26.12.16 | 26.12.16 | 26.12.16 | 26.12.16 | 27.12.16 | Dividen | 5000 |

(5000x13%) 650 |

|

| 27.12.16 | 27.12.16 | 27.12.16 | 27.12.16 | 28.12.16 |

Hadiah dalam bentuk non uang tunai bentuk |

35000 |

28000 (4000х7) |

910((35000-28000) x13%) |

| JUMLAH | 1528879, 39 | 32300 | 194560 | |||||

Tabel menunjukkan hadiah Tahun Baru yang diberikan kepada tujuh karyawan.

Pada tahun 2016, karyawan ini tidak menerimabantuan keuangan dan hadiah lainnya.

Contoh pengisian bagian kedua 6NDFL

Berdasarkan informasi yang tertera pada tabel di atas, perhatikan cara mengisi bagian 2 6 pajak penghasilan pribadi:

Blok pertama:

- hal. 100 - 2016-09-30 baris 130 - 300000;

- hal. 110 - 2016-11-10 hal.140 - 58253;

- hal. 120 - 12.10.2016.

Blok kedua:

- hal. 100 - 20.10.2016 hal.130 - 24451.23;

- hal. 110 - 2016-10-20 hal.140 - 3183;

- hal. 120 - 31.10.2016.

Blok ketiga:

- hal. 100 - 25.10.2016 baris 130 - 40000;

- hal. 110 - 25.10.2016 hal.140 - 5200;

- hal. 120 - 31.10.2016.

Blok keempat:

- hal. 100 - 25.10.2016 baris 130 - 40000;

- hal. 110 - 25.10.2016 hal.140 - 5200;

- hal. 120 - 31.10.2016.

Blok kelima:

- hal. 100 - 31.10.2016 baris 130 - 317000;

- hal. 110 - 11.11.2016 hal.140 - 60463;

- hal. 120 - 2016-11-14.

Blok keenam:

- hal. 100 - 2016-11-11 hal.130 - 37428.16;

- hal. 110 - 2016-11-11 hal.140 - 4866;

- hal. 120 - 2016-11-30.

Blok ketujuh:

- hal. 100 - 2016-11-30 baris 130 - 32000;

- hal. 110 - 09.12.2016 hal.140 - 6103;

- hal. 120 - 12.12.2016.

Blok kedelapan:

- hal. 100 - 2016-12-26 baris 130 - 5000;

- hal. 110 - 2016-12-26 hal.140 - 650;

- hal. 120 - 27.12.2016.

Blok kesembilan:

- hal. 100 - 27.12.2016 hal.130 -35000;

- hal. 110 - 27-12-2016 hal.140 - 910;

- hal. 120 - 28.12.2016.

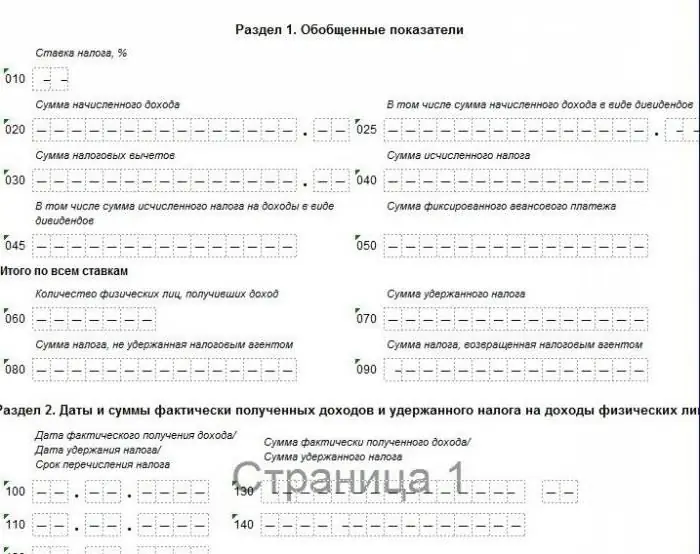

2 bagian 6 pajak penghasilan pribadi: formulir, contoh pengisian laporan nol

Laporan 6NDFL harus disediakan oleh agen pajak: perusahaan (organisasi) dan pengusaha perorangan yang membayar remunerasi untuk pekerjaan kepada individu. Jika selama tahun kalender seorang pengusaha perorangan atau perusahaan tidak memperoleh atau membayar penghasilan kepada karyawan dan tidak melakukan kegiatan keuangan, maka perhitungan nol formulir 6NDFL tidak dapat diserahkan ke IFTS.

Tetapi jika sebuah organisasi atau pengusaha perorangan memberikan perhitungan nol, maka Layanan Pajak Federal wajib menerimanya.

Pemeriksa IFTS tidak mengetahui bahwa organisasi atau pengusaha perorangan pada periode pelaporan tidak melakukan kegiatan keuangan dan bukan agen pajak, dan sedang menunggu perhitungan dalam bentuk 6NDFL. Jika laporan tidak diserahkan dalam waktu dua minggu setelah batas waktu pengiriman, maka Layanan Pajak Federal berhak memblokir rekening bank dan menjatuhkan sanksi kepada pengusaha perorangan atau organisasi yang tidak menyerahkan laporan.

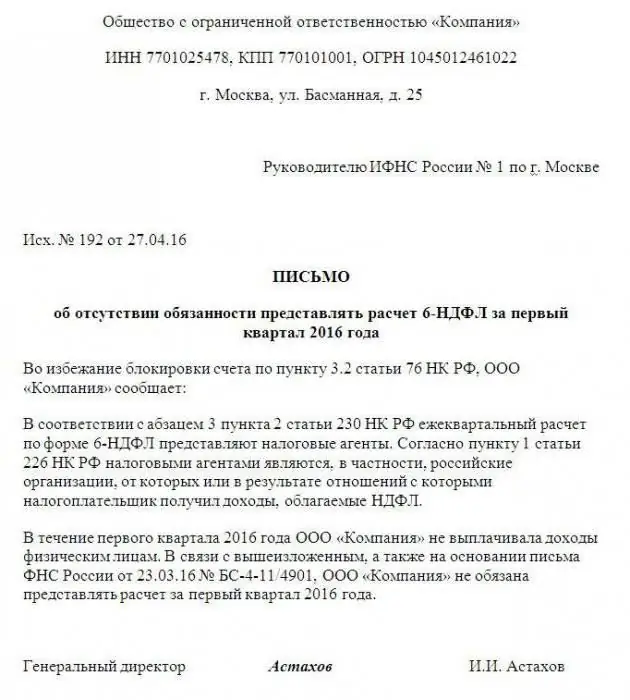

Untuk menghindari masalah dengan IFTS, seorang akuntan berhak untuk menyerahkan deklarasi 6NDFL (dengan nilai kosong) atau menulis surat informasi ke IFTS.

Contoh laporan yang disiapkan untuk pengiriman dengan indikator nol ditunjukkan di bawah ini.

Contoh surat kepada IFTS tentang laporan nol dapat dilihat di bawah ini.

Mengisi 6 pajak penghasilan pribadi: algoritma tindakan

Untuk memudahkan pekerjaan mengisi bagian kedua dari perhitungan 6NDFL, Anda perlu:

- Ambilsemua perintah pembayaran untuk pembayaran pajak penghasilan pribadi pada kuartal pelaporan.

- Kumpulkan semua perintah pembayaran untuk transfer pendapatan ke karyawan dan perintah tunai untuk pengeluaran pendapatan dari meja kas, atur secara kronologis.

- Buat tabel bantu sesuai dengan contoh yang dijelaskan di atas

- Isi informasi untuk setiap jenis pendapatan pada tabel sesuai dengan informasi yang diberikan di bagian: "Cara mengisi 6NDFL: baris 100-120".

- Dari tabel tambahan yang telah diisi, ambil informasi untuk bagian 2 dari perhitungan 6 pajak penghasilan pribadi.

Perhatian:

- Baris 110 menunjukkan hari di mana pendapatan karyawan sebenarnya dibayarkan (bahkan jika gaji atau pendapatan lain dibayarkan lebih lambat dari tanggal yang ditentukan oleh Kode Pajak).

- Pajak penghasilan pribadi tidak dipotong saat membayar uang muka.

- Dalam baris 120, tanggal batas waktu untuk mentransfer pajak ke anggaran berdasarkan jenis pendapatan dimasukkan, dan bukan tanggal sebenarnya dari transfer pajak penghasilan (bahkan jika pajak ditransfer lebih lambat dari tanggal yang ditetapkan oleh Kode Pajak).

- Pada baris 140 dimasukkan jumlah pajak penghasilan yang dihitung dari penghasilan yang dibayarkan (jika pajak penghasilan tidak ditransfer seluruhnya atau tidak ditransfer sama sekali, maka pajak yang seharusnya ditransfer tetap dimasukkan).

Pajak penghasilan pribadi bagian 6 kedua. Situasi: Tidak mungkin untuk memotong pajak

Bagaimana cara mengisi bagian 2 dari 6 pajak penghasilan pribadi ketika tidak mungkin untuk memotong pajak penghasilan dari seorang karyawan?

Seseorang telah menerima pendapatan dalam bentuk barang (misalnya, hadiah), tetapi tidak memiliki pembayaran tunai lebih lanjut.

Utidak ada kemungkinan bagi majikan untuk menahan dan mentransfer ke anggaran pajak penghasilan dari penghasilan yang diberikan dalam bentuk barang.

Cara mengisi bagian 2 dari 6 pajak penghasilan pribadi dalam situasi ini ditunjukkan di bawah ini:

- p.100 - hari pengeluaran pendapatan dalam bentuk barang;

- hal.110 - 0;

- hal.120 - 0;

- p.130 - pendapatan dalam bentuk barang (jumlah);

- hal.140 - 0.

Jumlah pendapatan yang tidak dipotong ditunjukkan di bagian pertama pernyataan di halaman 080.

Kesimpulan

Deklarasi 6 pajak penghasilan pribadi - laporan baru untuk akuntan. Saat mengisinya, sejumlah besar pertanyaan muncul, tidak semua nuansa dipertimbangkan dan tercermin dalam rekomendasi yang diberikan oleh otoritas pajak. Penjelasan dan klarifikasi tentang masalah kontroversial secara teratur diberikan dalam surat resmi dari Layanan Pajak Federal Federasi Rusia. Pada tahun 2017, tidak ada perubahan pada formulir pelaporan dan aturan pengisiannya. Artikel ini mencerminkan cara mengisi bagian 2 dari bagian 6 dari pajak penghasilan pribadi dalam situasi yang paling umum, algoritma di atas untuk menyusun bagian kedua dari perhitungan berhasil diterapkan dalam praktik.

Semoga berhasil dengan kiriman Anda!

Direkomendasikan:

Aturan untuk mengisi sertifikat 2 pajak penghasilan pribadi: petunjuk langkah demi langkah, formulir yang diperlukan, tenggat waktu, dan prosedur pengiriman

Individu diharuskan untuk mentransfer pajak yang diperoleh dari pendapatan mereka ke dana APBN. Untuk melakukan ini, sertifikat 2 pajak penghasilan pribadi diisi. Dokumen ini menampilkan data tentang pendapatan dan pemotongan pajak individu. Majikan wajib menyerahkan dokumentasi ini setiap tahun kepada otoritas pengatur terkait di tempat pendaftarannya. Petunjuk dan aturan pengisian sertifikat 2 pajak penghasilan pribadi akan dibahas dalam artikel

Elemen utama pajak penghasilan pribadi. Karakteristik umum pajak penghasilan pribadi

Apa itu pajak penghasilan pribadi? Apa elemen utamanya? Karakteristik wajib pajak, objek pajak, dasar pengenaan pajak, masa pajak, pemotongan (profesional, standar, sosial, properti), tarif, perhitungan pajak penghasilan pribadi, pembayaran dan pelaporannya. Apa yang dimaksud dengan unsur yang tidak sah dari pajak penghasilan pribadi?

Cara melakukan transisi ke sistem pajak yang disederhanakan: petunjuk langkah demi langkah. Transisi ke sistem pajak yang disederhanakan: pemulihan PPN

Transisi IP ke sistem pajak yang disederhanakan dilakukan dengan cara yang ditentukan oleh undang-undang. Pengusaha perlu mengajukan permohonan ke otoritas pajak di tempat tinggal

Apa bagian yang didanai dan diasuransikan dari pensiun? Istilah untuk transfer bagian yang didanai dari pensiun. Bagian mana dari pensiun yang diasuransikan dan mana yang dibiayai?

Di Rusia, reformasi pensiun telah berlangsung cukup lama, lebih dari satu dekade. Meskipun demikian, banyak warga yang bekerja masih tidak dapat memahami apa yang didanai dan bagian asuransi dari pensiun, dan, akibatnya, berapa jumlah keamanan yang menanti mereka di hari tua. Untuk memahami masalah ini, Anda perlu membaca informasi yang disajikan dalam artikel

Cara mengisi saldo dari kartu Sberbank: petunjuk langkah demi langkah

Pengisian saldo dari kartu Sberbank adalah proses yang harus diketahui oleh setiap klien. Artikel ini akan berbicara tentang cara mentransfer dana dari plastik yang sesuai