2026 Pengarang: Howard Calhoun | [email protected]. Terakhir diubah: 2025-06-01 07:14:11

Undang-undang Rusia memberikan peluang nyata untuk mengembalikan sebagian dari pajak yang dibayarkan untuk pengusaha perorangan. Namun seringkali pengusaha sama sekali tidak mengetahui kemungkinan ini, atau tidak memiliki informasi yang cukup tentang bagaimana hal itu dapat direalisasikan.

Dapatkah pengusaha perorangan menerima pengurangan pajak, jenis tunjangan apa yang disediakan oleh hukum Rusia, dan apa syarat pendaftarannya? Ini dan pertanyaan lainnya akan dibahas dalam artikel ini.

Konsep pengurangan pajak

Ini adalah sejumlah uang yang mengurangi basis pajak. Sederhananya, itu adalah hak hukum semua fisik. individu dan pengusaha individu Rusia untuk mengurangi jumlah pajak penghasilan yang masih harus dibayar. Tetapi untuk dapat mengeluarkannya, kondisi tertentu yang diatur oleh norma hukum saat ini harus dipenuhi. Sangat pentingmemiliki sistem pajak yang digunakan seorang pengusaha.

Tidak berhak menggunakan potongan

Perlu dicatat bahwa tidak semua pengusaha dapat memanfaatkan manfaat ini. Hanya mereka yang membayar pajak dengan tarif 13% yang berhak mengajukan permohonan. Artinya, kelompok ini tidak termasuk pengusaha perorangan yang menggunakan sistem perpajakan yang disederhanakan (STS) dan pajak tunggal atas penghasilan yang diperhitungkan (UTII). Pengusaha yang menggunakan pajak pertanian terpadu (ENSH) tidak dapat mengklaim penggunaan pengurangan pajak penghasilan pribadi. Penggunaan paten juga mengecualikan penerapan preferensi pajak ini.

Dengan demikian, undang-undang tersebut tidak mengizinkan penggunaan potongan bagi pengusaha yang bekerja di berbagai sistem perpajakan yang disederhanakan. Namun, jika pengusaha orang pribadi menggabungkan kegiatannya dengan kegiatan sebagai karyawan, maka dalam kasus kedua ia berhak untuk mengurangi dasar pengenaan pajak penghasilan pribadi.

Pengurangan pajak pengusaha perorangan dilakukan sesuai dengan hukum yang berlaku bagi orang pribadi. Aturan ini berlaku jika orang tersebut terdaftar secara resmi, dan pajak penghasilan pribadi dibayarkan dari penghasilannya.

Jenis potongan pajak

NPA terkodifikasi utama dari undang-undang pajak dari Kode Pajak Federasi Rusia menyediakan jenis-jenis berikut:

1. Standar (dapat digunakan oleh kategori warga negara yang memiliki hak istimewa), serta potongan untuk anak-anak. Pengikutperbedaan ukuran:

- 500 RUB - status Pahlawan Uni Soviet;

- 1400 gosok - untuk anak pertama dan kedua, angkat atau lahir;

- 3000 RUB - untuk anak ketiga, untuk veteran cacat Perang Patriotik Hebat dan likuidator kecelakaan di pembangkit listrik tenaga nuklir Chernobyl;

- 6000-12000 gosok. - bagi orang tua dan wali yang anaknya bersekolah di sekolah dan lembaga pendidikan lainnya.

2. Sosial. Ini adalah kesempatan untuk mengembalikan uang yang dihabiskan untuk pendidikan (anak-anak atau Anda sendiri), sumbangan, asuransi dan kontribusi pensiun. Selain itu, pengurangan sosial memungkinkan Anda untuk mengurangi basis pajak penghasilan pribadi dengan jumlah dana yang dihabiskan untuk layanan medis.

Jadi, jika wajib pajak sedang belajar di universitas (apa pun bentuk pendidikannya), maka ia dapat menggunakan hak istimewa yang dimaksud. Poin-poin berikut ini penting:

- adanya perjanjian yang dibuat dengan lembaga pendidikan atas nama wajib pajak;

- adanya dokumen yang mengkonfirmasi fakta pembayaran uang sekolah.

Pengembalian dana maksimum adalah 120.000 rubel

Pembayar pajak juga dapat menerima pengembalian uang untuk membayar pendidikan penuh waktu untuk anak-anak. Dalam hal ini, kondisi yang sama harus dipenuhi. Tetapi penting bahwa anak harus dilatih hanya dalam pendidikan penuh waktu. Jumlah maksimum yang akan dikembalikan adalah 50.000 rubel. per siswa.

Ini juga memberikan kemungkinan untuk mengurangi dasar kena pajak untuk pajak penghasilan pribadi dan untuk perawatan, baik untuk diri sendiri maupun untuk perawatan anak, orang tua atau pasangan. Dokumen diperlukan - fakta pembayaran untuk layanan di institusi medis, obat-obatan, danjuga premi asuransi kesehatan.

Jumlah pengurangan tidak boleh lebih dari 120.000 rubel.

3. Properti. Disediakan untuk menyelesaikan transaksi dengan properti, termasuk pembelian dan pembangunan real estat. Pengusaha perorangan dapat mengeluarkan pengurangan pajak saat membeli apartemen sebagai individu. Yang utama adalah dia memiliki penghasilan yang dipotong 13% dalam bentuk pajak. Jumlah pengembalian dana maksimum tidak melebihi 260 ribu rubel. Nilai maksimum real estat dari mana Anda dapat menerima pengembalian pajak adalah 2 juta rubel. Saat mengajukan hipotek, jumlah ini meningkat menjadi 3 juta rubel.

Seorang pengusaha juga dapat menerima pengembalian pajak untuk apartemen jika dibeli dengan tujuan untuk digunakan di masa depan dalam kegiatan profesionalnya. Hal ini dibuktikan dengan penjelasan Kementerian Keuangan No. 03-11-11/21776.

4. Profesional. Artinya, pengurangan pajak bagi pengusaha perorangan atas biaya-biaya yang dikeluarkan dalam kegiatan yang bersangkutan. Untuk menggunakan jenis manfaat ini, diperlukan dokumen yang mengonfirmasi pengeluaran: faktur, cek, kontrak, dll. Jika tidak mungkin memberikan bukti keuangan seperti itu, pengusaha perorangan dapat menggunakan pengurangan profesional sebesar 20% dari seluruh jumlah pendapatan yang diterima dari kegiatan.

5. Investasi. Pengurangan pajak untuk pengusaha perorangan yang berinvestasi dalam proyek jangka panjang. Untuk menerima, kondisi berikut harus dipenuhi:

- keuntungan dari sekuritas;

- pembukaan dan penyetoran padarekening dana investasi individu, serta menerima pendapatan dari dana yang ditempatkan di rekening ini.

Pengembalian dana saat membeli pembayaran online

Poin terpisah adalah jenis manfaat yang relatif baru yang dapat digunakan oleh pengusaha Rusia mulai 2018-01-01. Berbeda dengan jenis yang disajikan di atas, pengurangan pajak semacam itu tersedia untuk pengusaha perorangan yang menggunakan UTII, STS, termasuk paten.

Batas maksimum untuk mengurangi basis kena pajak adalah 18.000 rubel. (per pembayaran). Dalam hal ini, persyaratan berikut harus dipenuhi. Keluar:

- harus dimasukkan dalam daftar resmi Layanan Pajak Federal;

- harus terdaftar.

Dokumen yang diperlukan

Serangkaian dokumen untuk mendapatkan pengurangan pajak standar untuk pengusaha perorangan dapat bervariasi tergantung pada kategori warga negara mana pengusaha itu berada, serta jenis manfaat apa yang ia rencanakan untuk diterima.

Jadi, untuk mengembalikan studi anak ke pihak yang berwenang, Anda harus memberikan:

- akta kelahiran, adopsi anak;

- dokumen tentang pencatatan perkawinan negara;

- sertifikat dari lembaga pendidikan yang menyatakan bahwa orang tersebut adalah siswa tetap;

- perjanjian dengan lembaga pendidikan umum;

- dokumen keuangan konfirmasi pembayaran;

- Deklarasi 3-pajak penghasilan pribadi.

Untuk menggunakan pengurangan properti, pengusaha perorangan harus menyediakanpaket dokumen berikut:

- TIN;

- paspor;

- deklarasi 3-pajak penghasilan pribadi;

- an ekstrak dari Negara Bersatu. daftar pengusaha perorangan;

- 2-sertifikat pajak penghasilan pribadi;

- surat keterangan wajib pajak;

- kontrak yang mengonfirmasi pemindahan kepemilikan properti;

- dokumen yang mengkonfirmasi biaya yang dikeluarkan.

Untuk menerima pengurangan pajak profesional bagi pengusaha perorangan, diperlukan formulir 3-NDFL yang lengkap, serta laporan yang mengonfirmasikan biaya yang dikeluarkan.

Memproses pengembalian investasi:

- surat pernyataan dalam bentuk 3-pajak penghasilan pribadi;

- 2-NDFL;

- dokumen yang mengonfirmasi pembukaan akun investasi dan jumlah dana yang disetorkan ke dalamnya.

Bagaimana pengusaha perorangan dapat memperoleh pengurangan pajak?

Sesuai dengan Kode Pajak Federasi Rusia, periode pengembalian adalah satu bulan sejak tanggal penerimaan oleh otoritas yang berwenang dari aplikasi. Tetapi untuk waktu pengembalian pajak penghasilan, mereka tidak diatur dalam kode. Dalam praktiknya, periode pengembalian dana lebih dari satu bulan.

Setelah otoritas pajak menerima paket dokumen lengkap dari pemohon, pemeriksaan dimulai. Tiga bulan dialokasikan untuk itu, sesuai dengan hukum. Selama periode ini, pemeriksaan membuat keputusan tentang kemungkinan atau ketidakmungkinan pengurangan pajak bagi pengusaha perorangan.

Setelah keputusan positif dibuat, dana ditransfer ke akun, yang rinciannya ditunjukkan dalam aplikasi.

Kemana harus pergi?

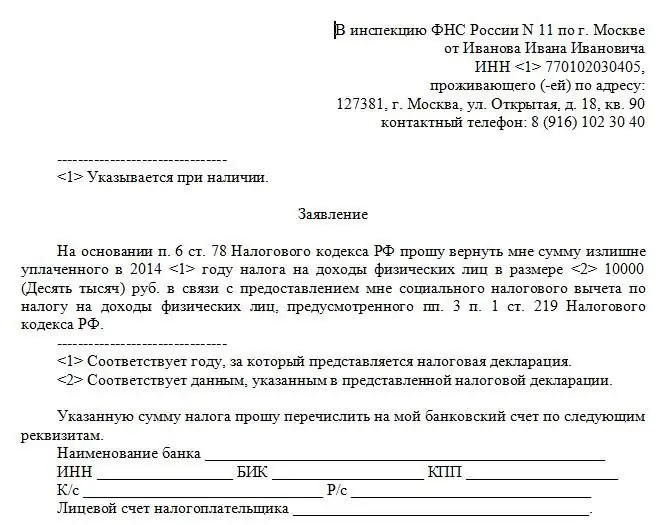

Untuk mengajukan pengurangan pajak penghasilan pribadi, pengusaha harus menghubungi kantor pajak di tempat pendaftaran. Di sana, aplikasi untuk pengurangan diisi dan semua paket dokumen yang diperlukan disediakan.

Selain itu, saat ini dimungkinkan untuk mendaftar melalui Layanan Negara dan pusat multifungsi.

Batas waktu untuk mengajukan pengembalian pajak penghasilan pribadi

Anda tidak perlu menunggu hingga pengembalian pajak Anda jatuh tempo, karena Anda dapat melakukannya kapan saja. Tetapi yang terpenting - paling lambat tiga tahun sejak tanggal pembayaran pajak yang ingin dikembalikan oleh wajib pajak.

Kesimpulan

Jadi, jika seorang pengusaha perorangan tidak menggunakan sistem pajak yang disederhanakan, UTII atau paten, maka ia memiliki peluang nyata untuk mendapatkan preferensi pajak yang cukup besar. Ini adalah semacam kompensasi dari negara untuk bisnis karena wajib pajak membayar beberapa jenis pajak sekaligus. Kode Pajak Federasi Rusia memberikan peluang nyata untuk mengurangi beban pajak, tetapi tidak semua orang mengambil kesempatan ini karena tingkat literasi keuangan yang rendah.

Pengurangan pajak untuk pengusaha perorangan pada sistem pajak yang disederhanakan, UTII atau ketika menggunakan paten juga dimungkinkan, hanya dalam kasus-kasus tertentu, atau jika seseorang memiliki penghasilan lain dari mana ia membayar 13%.

Direkomendasikan:

Bagaimana cara pengusaha perorangan menarik uang dari rekening giro? Metode untuk menarik uang tunai dari rekening giro pengusaha perorangan

Sebelum Anda mendaftarkan diri sebagai pengusaha perorangan, perlu diperhatikan bahwa menarik dana dari rekening giro seorang pengusaha perorangan tidaklah mudah, terutama pada awalnya. Ada sejumlah batasan, yang menurutnya pedagang tidak memiliki hak untuk menarik dana kapan saja sesuai keinginan mereka dan dalam jumlah berapa pun. Bagaimana cara seorang pengusaha perorangan menarik uang dari rekening giro?

Bagaimana cara seorang pengusaha perorangan melapor ke kantor pajak? Pelaporan pajak pengusaha perorangan

Artikel ini menjelaskan bagaimana seorang pengusaha perorangan melapor ke kantor pajak, rezim perpajakan mana yang dipilih, dan deklarasi mana yang dibuat. Memberikan dokumen yang harus diserahkan ke Layanan Pajak Federal dan dana lainnya untuk karyawan

Pinjaman Sberbank kepada pengusaha perorangan: kondisi, dokumen, persyaratan. Pinjaman untuk pengusaha perorangan di Sberbank

Banyak orang tahu tentang program pinjaman untuk individu, tetapi apa yang siap ditawarkan bank kepada pengusaha saat ini? Sebelumnya, lembaga keuangan tidak terlalu loyal kepada pengusaha perorangan, hampir tidak mungkin mendapatkan dana untuk mempromosikan bisnis

Pengurangan pajak untuk pengobatan: siapa yang berhak, cara mendapatkannya, dokumen apa yang diperlukan, aturan pendaftaran

Artikel ini akan memberi tahu Anda cara mendapatkan potongan pajak untuk pengobatan. Apa itu dan apa aturan untuk mengeluarkan pengembalian?

Apakah saya memerlukan mesin kasir untuk pengusaha perorangan dengan sistem pajak yang disederhanakan? Bagaimana cara mendaftar dan menggunakan mesin kasir untuk pengusaha perorang

Artikel ini menjelaskan opsi untuk memproses dana tanpa partisipasi cash register (CCT)