2026 Pengarang: Howard Calhoun | [email protected]. Terakhir diubah: 2025-01-24 13:18:26

Jumlah bentuk pengendalian pajak, yang tercantum dalam Pasal 82 Kode Pajak, terutama mencakup pemeriksaan pajak. Ini adalah tindakan prosedural struktur pajak yang terkait dengan kontrol atas kebenaran perhitungan, kelengkapan dan ketepatan waktu transfer (pembayaran) pajak dan biaya. Dalam artikel kami, kami akan berbicara tentang jenis, persyaratan, waktu, dan aturan untuk melakukan pemeriksaan tersebut.

Fitur pemeriksaan pajak. Aspek Legislatif

Perlu dicatat bahwa mereka diimplementasikan dengan membandingkan informasi faktual yang diperoleh sebagai hasil dari pengendalian pajak dengan informasi dari pengembalian pajak yang disampaikan kepada otoritas pajak. Hak untuk melakukan audit semacam itu diberikan oleh otoritas pajak (Pasal 31 Kode Pajak Federasi Rusia). Hal ini diatur oleh 14 berjudul "Pengendalian Pajak".

Ketika Kode Pajak menjadi relevan,fiskus tidak kehilangan haknya untuk melakukan pemeriksaan bukan pajak (lainnya). Jadi, saat ini, menurut Undang-Undang Federasi Rusia 18 Juni 1993 N 5215-1 "Tentang penggunaan mesin kasir dalam pelaksanaan pembayaran tunai dengan penduduk," otoritas pajak melakukan pemeriksaan terkait dengan penggunaan mesin kasir. Selain itu, sesuai dengan Undang-Undang Federal 22 November 1995 N171-FZ "Tentang peraturan negara tentang produksi dan peredaran etil alkohol, produk yang mengandung alkohol dan alkohol", verifikasi produksi dan peredaran selanjutnya dari produk alkohol adalah relevan. Ada banyak contoh seperti itu.

Klasifikasi

Cakupan kekuasaan struktur pajak, serta pembatasan terkait dengan tindakan prosedural tertentu (akses ke tempat atau wilayah, inspeksi, permintaan dokumentasi, penyitaan objek dan kertas, inventaris, pemeriksaan, dll.), secara langsung tergantung pada jenis pemeriksaan yang sedang berlangsung. Mari kita pertimbangkan pemeriksaan pajak pajak dan biaya apa yang dapat dilakukan oleh struktur yang relevan. Perlu diingat bahwa mereka dapat diklasifikasikan menurut berbagai basis.

Pemeriksaan meja dan lapangan

Menurut volume dokumen yang diperiksa dan tempat, mereka diklasifikasikan ke dalam kamera dan lapangan. Pemeriksaan pajak dalam negeri adalah pemeriksaan atas SPT dan dokumen lain yang disampaikan oleh Wajib Pajak dan menjadi dasar penghitungan dan pembayaran pajak selanjutnya. Selain itu, dalam hal iniDalam hal ini, kita berbicara tentang memeriksa surat-surat lain yang tersedia untuk otoritas pajak. Biasanya berkaitan dengan kegiatan wajib pajak yang dilakukan di lokasi dan pendaftaran otoritas pajak.

Saat ini, desk audit merupakan faktor penting dalam pengisian kembali anggaran negara. Kesalahan yang ditemukan selama pemeriksaan pajak secara langsung dalam pembenaran manfaat dan dalam deklarasi pajak memberikan peningkatan yang signifikan dalam pembayaran ke anggaran. Desk audit dilakukan oleh pejabat instansi pajak yang diberi wewenang sesuai dengan tugas kedinasannya tanpa memberikan keputusan pejabat khusus dari pimpinan instansi pajak dalam jangka waktu tiga bulan sejak tanggal penyampaian SPT dan dokumen yang berfungsi sebagai dasar penghitungan dan pembayaran selanjutnya atas suatu pajak tertentu oleh Wajib Pajak, kecuali ditentukan lain oleh peraturan perundang-undangan yang bersangkutan. Tujuan pemeriksaan pajak meja oleh TIN adalah untuk memantau kepatuhan pembayar pajak terhadap tindakan hukum legislatif dan peraturan lainnya mengenai pajak dan biaya, untuk mengidentifikasi dan mencegah pelanggaran di bidang ini, untuk memulihkan jumlah pajak yang kurang dibayar atau tidak dibayar sama sekali, untuk memulai, jika ada alasan untuk prosedur pengumpulan sanksi dalam urutan tertentu, serta menyiapkan informasi yang diperlukan untuk memastikan pemilihan wajib pajak yang kompeten dan rasional (ini diperlukan untuk pelaksanaan inspeksi di tempat).

Disarankan untuk mempertimbangkan audit pajak di tempat sebagaiserangkaian tindakan yang terkait dengan verifikasi akuntansi utama dan dokumentasi akuntansi lainnya dari wajib pajak, register akuntansi, deklarasi pajak dan laporan keuangan, kontrak bisnis dan lainnya, tindakan mengenai pemenuhan kewajiban kontrak, perintah internal, perintah, protokol, lainnya dokumen. Pemeriksaan pajak semacam itu merupakan pemeriksaan atas berbagai hal yang digunakan wajib pajak untuk memperoleh penghasilan. Selain itu, ini mungkin terkait dengan pemeliharaan objek perpajakan gudang, produksi, perdagangan, dan wilayah dan tempat lain. Audit internal adalah audit atas pelaksanaan inventarisasi kompleks properti milik Wajib Pajak. Disarankan untuk memasukkan di sini tindakan lain dari struktur pajak atau pejabat orang pribadi yang dilakukan di lokasi wajib pajak (lokasi objek, tempat kegiatan wajib pajak), serta di tempat lain di mana tidak ada struktur pajak..

Aspek terpenting dari inspeksi di tempat

Pemeriksaan pajak lapangan merupakan kategori yang membutuhkan perhatian khusus. Perlu dicatat bahwa istilah tersebut diperkenalkan ke dalam penggunaan pekerjaan kontrol oleh Kode Pajak Federasi Rusia. Sebelumnya, pemeriksaan yang dilakukan terhadap wajib pajak disebut dokumenter. Namun demikian, perbedaan antara konsep-konsep ini ("dokumenter" dan "keluar") sama sekali bukan istilah. Ada pandangan yang sangat umum bahwadokumenter dan pemeriksaan pajak lapangan bukanlah hal yang sama. Dengan demikian, audit di tempat adalah acara yang biasanya dilakukan di tempat wajib pajak. Disarankan untuk memahami audit dokumenter yang mencakup dokumen akuntansi utama, serta register akuntansi pembayar pajak. Penting untuk dicatat bahwa tidak ada satu pun undang-undang yang menentukan tempat pelaksanaan pemeriksaan semacam itu.

Peserta kunci dalam pemeriksaan lapangan otoritas pajak: perusahaan atau pengusaha perorangan yang diperiksa, serta otoritas pajak atau pejabat terkait. Perlu dicatat bahwa tindakan orang lain, misalnya, penerjemah atau ahli, juga dapat dikaitkan dengan pemeriksaan ini. Namun, biasanya dapat dikondisikan atas inisiatif struktur pajak.

Syarat dan aturan

Selama periode pemeriksaan pajak, dengan satu atau lain cara, tujuan tertentu harus dicapai. Dalam kasus audit di tempat, seperti dalam audit meja, kita berbicara tentang implementasi kontrol atas literasi perhitungan, ketepatan waktu dan kelengkapan pembayaran pajak dan biaya ke anggaran negara, kepatuhan penuh terhadap undang-undang saat ini, pengumpulan denda dan tunggakan pajak, dan penuntutan mereka yang bertanggung jawab untuk melakukan rencana pajak pelanggaran, pencegahan pelanggaran tersebut. Namun, tujuan yang disajikan dicapai melalui cara lain yang spesifik untuk acara lapangan. Misalnya, penyitaan dokumen dan barang dalam batas pengawasan pajak dapatdiwujudkan secara eksklusif selama acara outdoor.

Istilah pemeriksaan pajak dalam hal ini adalah tiga tahun kegiatan Wajib Pajak, yang segera mendahului tahun pemeriksaan. Perlu dicatat bahwa struktur pajak tidak memiliki hak untuk mengadakan dua atau lebih acara di luar ruangan dalam satu tahun untuk pembayaran pajak yang sama untuk periode waktu yang sama. Jangka waktu untuk audit semacam itu tidak lebih dari 2 bulan. Namun, ada pengecualian ketika otoritas pajak yang lebih tinggi meningkatkan durasi audit hingga 3 bulan. Istilah untuk pelaksanaan audit pajak di tempat di Federasi Rusia termasuk kehadiran inspektur di gedung perusahaan yang diaudit sebenarnya. Namun, jangka waktu tersebut tidak termasuk waktu antara penyerahan kewajiban kepada Wajib Pajak untuk menyerahkan dokumen dan penyerahan dokumen-dokumen tersebut.

Persyaratan dan alasan untuk melakukan

Sesuai dengan prosedur pemeriksaan pajak, dalam pemeriksaan di tempat, sering kali perlu untuk memeriksa wilayah dan tempat yang digunakan untuk menghasilkan pendapatan atau terkait dengan pemeliharaan objek kena pajak. Selain itu, terkadang ada kebutuhan untuk melakukan inventarisasi kompleks properti, untuk menyita dokumen, barang, dan sebagainya. Dalam beberapa kasus, ditentukan oleh Kode yang berlaku di wilayah Federasi Rusia, protokol harus dibentuk selama pelaksanaan tindakan kontrol.

Dasar pelaksanaan exitpemeriksaan pajak atas pajak dan biaya - keputusan yang relevan dari manajemen struktur pajak atau keputusan direktur otoritas pajak yang lebih tinggi mengenai pelaksanaan audit di tempat untuk mengontrol pekerjaan otoritas pajak. Perlu dicatat bahwa prosedur untuk mengeluarkan resolusi (keputusan) oleh otoritas pajak yang lebih tinggi tentang pelaksanaan audit, serta persyaratan saat ini untuk bentuk dokumen, diatur oleh perintah Menteri Federasi Rusia. untuk Pajak dan Bea Masuk tanggal 08.10.999 "Atas Persetujuan Tata Cara Penunjukan Pemeriksaan Pajak Lapangan".

Konter cek

Pasal 87 Kode Pajak Federasi Rusia memberikan kemungkinan untuk melakukan pemeriksaan pajak balik oleh TIN. Mereka harus dipahami sebagai perbandingan salinan yang berbeda dari kertas yang sama. Berdasarkan esensi metodologi, itu dapat digunakan secara eksklusif dalam kaitannya dengan dokumen, yang pelaksanaannya tidak terjadi dalam satu salinan, tetapi dalam beberapa salinan. Disarankan untuk menyertakan di sini surat-surat yang melaluinya penerimaan atau pelepasan barang-barang berharga yang bersifat material (faktur, waybill, dan sebagainya) didaftarkan. Perlu dicatat bahwa salinan dokumentasi berada di organisasi yang berbeda, atau di divisi struktural yang berbeda dari perusahaan yang sama. Dalam kasus refleksi yang benar dari kegiatan ekonomi, salinan kertas yang berbeda diberkahi dengan konten yang sama. Dalam keadaan lain, makalah diterbitkan dalam satu salinan atau memiliki konten yang berbeda. Harus ditambahkan bahwa ketika membandingkan dokumentasi, elemen-elemen berikut mungkin tidak sesuai: jumlah produk yang dapat dipasarkan, harganya,satuan ukuran, dll. Tidak adanya salinan makalah dapat menjadi tanda kurangnya dokumentasi fakta kegiatan ekonomi. Akibat dalam hal ini adalah penyembunyian penghasilan, dan hasil pemeriksaan pajak adalah pengungkapan suatu tindak pidana.

Pemeriksaan komprehensif

Menurut volume pertanyaan yang diperiksa, pemeriksaan dapat dibagi menjadi kompleks, bertarget dan tematik. Di bawah kompleks, perlu untuk memahami verifikasi kegiatan keuangan dan ekonomi struktur untuk periode waktu tertentu, terkait dengan semua masalah kepatuhan terhadap undang-undang di bidang pajak dan biaya. Sampai saat ini, frekuensi inspeksi tersebut belum ditetapkan. Perlu dicatat bahwa jika struktur pajak memiliki alasan untuk percaya bahwa akuntansi dan pembayaran pajak berikutnya dilaksanakan dengan pelanggaran, inspeksi rencana komprehensif diselenggarakan setidaknya sekali setiap 3 tahun. Untuk masing-masing dari mereka, laporan pemeriksaan pajak dibuat. Wajib Pajak yang memiliki catatan positif umumnya tidak dikenakan due diligence sama sekali.

Setelah pengenalan Kode Pajak Federasi Rusia, hampir semua inspeksi lapangan dilaksanakan secara kompleks. Ini termasuk masalah-masalah seperti literasi perhitungan dan transfer pajak di pihak wajib pajak, kinerja fungsi agen pajak, penggunaan mesin kasir, kebenaran jumlah pendebetan dari rekening pembayar pajak dan biaya, pembukaan rekening oleh wajib pajak, tata cara penjualan produk yang mengandung alkohol, dan sebagainya. Harus diingat bahwa hanya inspeksi di tempat yang memungkinkanmenerapkan berbagai hak yang diberikan kepada otoritas pajak.

Pemeriksaan tematik

Disarankan untuk mempertimbangkan audit tematik sebagai peristiwa pada masalah tertentu dari pekerjaan keuangan dan ekonomi suatu organisasi (misalnya, memeriksa literasi perhitungan dan pembayaran selanjutnya PPN, pajak penghasilan, pajak properti, pembayaran lainnya). Acara-acara tersebut diselenggarakan sesuai kebutuhan, yang ditentukan oleh manajemen otoritas pajak. Perlu dicatat bahwa audit tematik dilakukan baik sebagai elemen audit komprehensif, atau sebagai audit terpisah sesuai dengan fakta pelanggaran undang-undang yang berlaku di wilayah Federasi Rusia, berdasarkan saat ini. pengawasan pajak dan retribusi. Keputusan pemeriksaan pajak dalam hal ini dapat dibuat sebagai suatu tindakan tersendiri, atau sebagai suatu unsur dari suatu tindakan pemeriksaan yang menyeluruh. Ketika menjadi perlu untuk menerapkan tinjauan komprehensif berdasarkan satu tematik, keputusan tambahan harus dibuat, yang memperluas jangkauan masalah yang akan diperiksa.

Verifikasi target dan persyaratan untuk itu

Audit yang ditargetkan tidak lebih dari sebuah peristiwa yang ditujukan untuk kepatuhan terhadap undang-undang perpajakan sesuai dengan arah tertentu atau transaksi keuangan dan ekonomi. Ini harus mencakup masalah penyelesaian bersama dengan pembeli dan pemasok produk, transaksi tertentu, operasi ekspor-impor, penempatan uang gratis sementara, penggunaan manfaat yang benar dan transaksi keuangan lainnya.sifat ekonomi. Hasil dalam hal ini dapat dibuat baik dalam tindakan maupun sebagai aplikasi terpisah. Audit yang ditargetkan sering dilakukan sebagai audit independen. Namun, ada risiko pemeriksaan yang tidak lengkap terhadap beberapa masalah kepatuhan pajak.

Sebagai kesimpulan

Jadi, kami telah mempertimbangkan jenis utama pemeriksaan pajak, persyaratannya, fitur dan aturan organisasi, serta waktunya. Sebagai kesimpulan, perlu dicatat bahwa kegiatan dapat direncanakan dan tidak terjadwal. Kasus kedua melibatkan semacam inspeksi di tempat, yang dilakukan tanpa pemberitahuan sebelumnya kepada wajib pajak. Tujuan verifikasi mendadak adalah untuk menetapkan fakta pelanggaran. Soalnya bisa disembunyikan dalam kasus pelaksanaan cek normal. Kejadian yang tidak direncanakan cukup langka. Namun, banyak pemeriksaan non-pajak, misalnya, penggunaan mesin kasir, biasanya dilakukan secara tiba-tiba.

Direkomendasikan:

Sanksi pajak adalah Konsep dan jenisnya. pelanggaran pajak. Seni. 114 Kode Pajak Federasi Rusia

Perundang-undangan menetapkan kewajiban organisasi dan individu untuk memberikan kontribusi wajib pada anggaran. Kegagalan untuk melakukannya dihukum dengan sanksi pajak

Perhitungan letter of credit adalah Tata cara penyelesaian, jenis letter of credit dan cara pelaksanaannya

Saat mengembangkan bisnis, banyak perusahaan mengadakan perjanjian dengan mitra baru. Pada saat yang sama, ada risiko kegagalan: non-pembayaran dana, ketidakpatuhan terhadap ketentuan kontrak, penolakan untuk memasok barang, dll. kredit di bank. Metode pembayaran ini sepenuhnya memastikan kepatuhan terhadap semua perjanjian dan memenuhi persyaratan dan harapan dari transaksi kedua belah pihak

Mengisi hasil pemeriksaan pajak: jenis, prosedur, dan persyaratan

Berapa lama proses hasil pemeriksaan pajak? Siapa yang menandatangani dokumen? Aturan untuk membuat tindakan. Siapa yang menetapkan persyaratan untuk desainnya? Dokumen apa yang dilampirkan pada akta tersebut? Pengiriman tindakan, kasus luar biasa: penolakan, keberangkatan organisasi asing. Keberatan dari orang yang diverifikasi

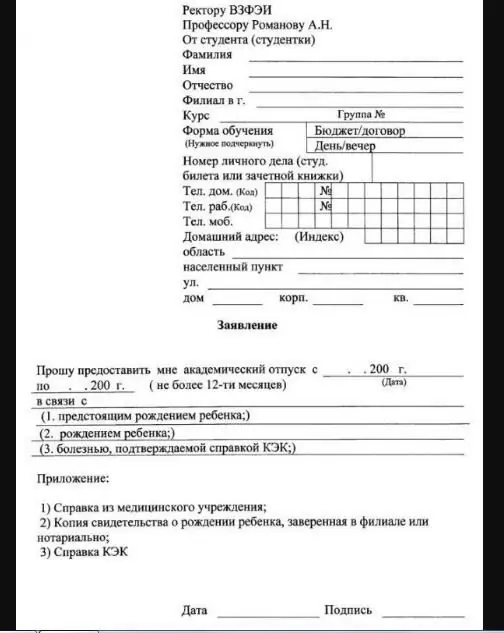

Cuti akademik di tempat kerja: tata cara pendaftaran, syarat dan persyaratan, bantuan dan saran dari pengacara

Anda tidak dapat mengambil cuti akademik dari pekerjaan. Namun, biasanya, ketika mencari jawaban atas pertanyaan ini, yang dimaksud sebenarnya bukan akademis, melainkan cuti mahasiswa. Itu hanya perubahan konsep. Dalam artikel ini kita akan memahami apa perbedaan di antara mereka, dan mengapa kebingungan terjadi

Pemeriksaan balik dokumen: persyaratan, persyaratan, dan fitur

Pemeriksaan balik dilakukan terhadap rekanan dari perusahaan yang diteliti. Tujuan utamanya adalah untuk menemukan perbedaan dalam dokumen organisasi. Artikel tersebut menjelaskan tenggat waktu untuk mempersiapkan makalah oleh perusahaan, serta apa konsekuensi utama dari studi semacam itu