2026 Pengarang: Howard Calhoun | [email protected]. Terakhir diubah: 2025-01-24 13:18:43

Dalam terminologi ekonomi modern, Anda dapat menemukan banyak kata yang indah, tetapi tidak dapat dipahami. Misalnya, lindung nilai. Apa ini? Dengan kata sederhana, tidak semua orang bisa menjawab pertanyaan ini. Namun, setelah diteliti lebih dekat, ternyata istilah tersebut dapat digunakan untuk mendefinisikan asuransi operasi pasar, meskipun sedikit spesifik.

Hedging - apa itu secara sederhana

Jadi, mari kita cari tahu. Kata ini datang kepada kami dari Inggris (hedge) dan dalam terjemahan langsung berarti pagar, pagar, dan sebagai kata kerja digunakan dalam arti "mempertahankan", yaitu, mencoba mengurangi kemungkinan kerugian atau menghindarinya sama sekali. Dan apa lindung nilai di dunia modern? Kita dapat mengatakan bahwa ini adalah kesepakatan antara penjual dan pembeli bahwa di masa depan syarat-syarat transaksi tidak akan berubah, dan barang akan dijual dengan harga (tetap) tertentu. Dengan demikian, mengetahui sebelumnya harga pasti di mana barang akan dibeli, para peserta dalam transaksi mengasuransikan risiko mereka terhadap kemungkinan fluktuasi nilai tukar di pasar valuta asing dan, sebagai akibatnya, perubahan harga pasar barang. Peserta dalam hubungan pasar yang melakukan lindung nilai transaksi, yaitu, mengasuransikan risiko mereka,disebut hedger.

Bagaimana hal itu terjadi

Jika masih kurang jelas, Anda dapat mencoba menyederhanakannya lagi. Paling mudah untuk memahami apa itu lindung nilai dengan contoh kecil. Seperti yang Anda ketahui, harga produk pertanian di negara mana pun tergantung, antara lain, pada kondisi cuaca dan seberapa bagus panennya. Karena itu, ketika melakukan kampanye penaburan, sangat sulit untuk memprediksi berapa harga produk di musim gugur. Jika kondisi cuaca mendukung, akan ada banyak biji-bijian, maka harganya tidak akan terlalu tinggi, tetapi jika ada kekeringan atau, sebaliknya, terlalu sering hujan, maka sebagian tanaman bisa mati, karena dimana biaya gandum akan meningkat berkali-kali lipat.

Untuk melindungi diri dari keanehan alam, mitra tetap dapat membuat perjanjian khusus, menetapkan harga tertentu di dalamnya, dipandu oleh situasi pasar pada saat penutupan kontrak. Berdasarkan ketentuan transaksi, petani akan berkewajiban untuk menjual, dan klien untuk membeli hasil panen dengan harga yang ditentukan dalam kontrak, terlepas dari berapa harga yang muncul di pasar saat ini.

Inilah saatnya menjadi sangat jelas apa itu lindung nilai. Dalam hal ini, beberapa skenario mungkin terjadi:

- harga hasil panen di pasaran lebih mahal dari yang ditentukan dalam kontrak - dalam hal ini produsen tentu saja tidak senang, karena dia bisa mendapatkan lebih banyak keuntungan;

- harga pasar kurang dari yang ditentukan dalam kontrak - dalam hal ini, pembeli sudah merugi, karena dia menanggung tambahanbiaya;

- harga yang ditunjukkan dalam kontrak di tingkat pasar - dalam situasi ini, keduanya puas.

Ternyata lindung nilai adalah contoh bagaimana Anda dapat merealisasikan aset Anda secara menguntungkan bahkan sebelum aset tersebut muncul. Namun, positioning tersebut tetap tidak menutup kemungkinan kerugian.

Metode dan tujuan, lindung nilai mata uang

Di sisi lain, kita dapat mengatakan bahwa lindung nilai risiko adalah asuransi terhadap berbagai perubahan yang merugikan di pasar valuta asing, meminimalkan kerugian yang terkait dengan fluktuasi nilai tukar. Artinya, tidak hanya produk tertentu yang dapat dilindung nilai, tetapi juga aset keuangan, baik yang sudah ada maupun yang direncanakan untuk diakuisisi.

Juga harus dikatakan bahwa lindung nilai mata uang yang benar tidak ditujukan untuk memperoleh penghasilan tambahan maksimum, seperti yang terlihat pada awalnya. Tugas utamanya adalah meminimalkan risiko, sementara banyak perusahaan dengan sengaja menolak kesempatan tambahan untuk meningkatkan modal mereka dengan cepat: eksportir, misalnya, dapat memainkan depresiasi, dan produsen pada peningkatan nilai pasar barang. Tapi akal sehat menyatakan bahwa jauh lebih baik kehilangan kelebihan keuntungan daripada kehilangan segalanya.

Ada 3 cara utama untuk menjaga cadangan devisa Anda:

- Penerapan kontrak (syarat) untuk pembelian mata uang. Dalam hal ini, fluktuasi nilai tukar tidak akan mempengaruhi kerugian Anda dengan cara apa pun, juga tidak akan menghasilkan pendapatan. Pembelian mata uang akan dilakukan secara ketat sesuai dengan ketentuankontrak.

- Pengenalan klausul pelindung ke dalam kontrak. Klausula tersebut biasanya bilateral dan berarti bahwa jika nilai tukar berubah pada saat transaksi, kemungkinan kerugian, serta manfaat, dibagi rata antara para pihak dalam kontrak. Namun, kadang-kadang, terjadi bahwa klausul pelindung hanya menyangkut satu sisi, kemudian yang lain tetap tidak terlindungi, dan lindung nilai mata uang diakui sebagai satu sisi.

- Variasi dengan bunga bank. Misalnya, jika setelah 3 bulan Anda membutuhkan mata uang untuk penyelesaian, dan pada saat yang sama ada asumsi bahwa kurs akan berubah ke atas, akan logis untuk menukar uang dengan kurs saat ini dan menyimpannya di deposito. Kemungkinan besar, bunga bank pada deposito akan membantu fluktuasi tingkat nilai tukar, dan jika ramalan tidak terwujud, bahkan akan ada peluang untuk mendapatkan uang.

Dengan demikian, kita dapat mengatakan bahwa lindung nilai adalah contoh bagaimana simpanan Anda dilindungi dari kemungkinan fluktuasi suku bunga.

Metode dan alat

Paling sering, metode kerja yang sama digunakan oleh hedger dan spekulan biasa, tetapi kedua konsep ini tidak boleh dikacaukan.

Sebelum berbicara tentang berbagai instrumen, perlu dicatat bahwa pemahaman tentang pertanyaan "apa itu lindung nilai" terutama terletak pada tujuan operasi, dan bukan pada cara yang digunakan. Jadi, hedger melakukan transaksi untuk mengurangi kemungkinan risiko dari perubahan nilai komoditas, sementara spekulan cukup sadar mengambil risiko seperti itu, sambil berharap hanya menerima hasil yang menguntungkan.

Mungkin tugas yang paling sulit adalah memilih instrumen lindung nilai yang tepat, yang secara kasar dapat dibagi menjadi 2 kategori besar:

- OTC diwakili oleh kontrak swap dan forward; transaksi tersebut disimpulkan antara para pihak secara langsung atau melalui mediasi dealer spesialis;

- instrumen lindung nilai pertukaran, yang mencakup opsi dan kontrak berjangka; dalam hal ini, perdagangan terjadi di situs khusus - bursa, dan setiap transaksi yang dilakukan di sana, akibatnya, menjadi tripartit; pihak ketiga adalah Lembaga Kliring dari bursa tertentu, yang merupakan penjamin pemenuhan oleh para pihak kontrak kewajiban mereka;

Kedua metode lindung nilai risiko memiliki kelebihan dan kekurangan. Mari kita bicarakan lebih detail.

Pertukaran

Syarat utama barang di bursa adalah kemampuan untuk menstandarisasinya. Ini bisa berupa barang kelompok makanan: gula, daging, kakao, sereal, dll., dan barang industri - gas, logam mulia, minyak, dan lain-lain.

Keuntungan utama dari perdagangan saham adalah:

- aksesibilitas maksimum - di zaman teknologi canggih kita, perdagangan di bursa saham dapat dilakukan dari hampir semua sudut planet ini;

- likuiditas signifikan - Anda dapat membuka dan menutup posisi perdagangan kapan saja sesuai kebijaksanaan Anda;

- keandalan - dipastikan dengan adanya dalam setiap transaksi kepentingan lembaga kliring bursa yang bertindak sebagai penjamin;

- biaya transaksi cukup rendah.

Tentu saja, ini bukan tanpa kekurangan - mungkin yang paling mendasar dapat disebut pembatasan yang cukup ketat pada persyaratan perdagangan: jenis produk, kuantitasnya, waktu pengiriman, dan sebagainya - semuanya terkendali.

OTC

Persyaratan seperti itu hampir tidak ada sama sekali jika Anda berdagang sendiri atau dengan partisipasi dealer. Perdagangan over-the-counter memperhitungkan keinginan klien sebanyak mungkin, Anda sendiri dapat mengontrol volume lot dan waktu pengiriman - mungkin ini adalah yang terbesar, tetapi praktis satu-satunya plus.

Sekarang untuk kerugiannya. Seperti yang Anda pahami, ada lebih banyak lagi:

- kesulitan dalam memilih rekanan - sekarang Anda harus menangani sendiri masalah ini;

- risiko tinggi tidak terpenuhinya kewajiban oleh salah satu pihak - dalam hal ini tidak ada jaminan dalam bentuk administrasi bursa;

- likuiditas rendah - jika Anda mengakhiri kesepakatan yang disepakati sebelumnya, Anda menghadapi biaya keuangan yang signifikan;

- overhead yang cukup besar;

- jangka panjang - beberapa metode lindung nilai dapat berlangsung beberapa tahun karena persyaratan margin variasi tidak berlaku.

Agar tidak salah dalam memilih instrumen lindung nilai, perlu dilakukan analisis yang paling lengkap terhadap kemungkinan prospek dan fitur dari metode tertentu. Pada saat yang sama, perlu mempertimbangkan fitur ekonomi dan prospek industri, serta banyak faktor lainnya. Sekarang mari kita lihat lebih dekatinstrumen lindung nilai yang populer.

Maju

Konsep ini mengacu pada transaksi yang memiliki jangka waktu tertentu, di mana para pihak menyepakati penyerahan komoditas (aset keuangan) tertentu pada tanggal tertentu yang disepakati di masa depan, sedangkan harga komoditas tetap pada saat transaksi. Apa artinya ini dalam praktik?

Misalnya, perusahaan tertentu bermaksud untuk membeli Eurocurrency untuk dolar dari bank, tetapi tidak pada hari penandatanganan kontrak, tetapi, katakanlah, dalam 2 bulan. Pada saat yang sama, segera ditetapkan bahwa tarifnya adalah $1,2 per euro. Jika dalam dua bulan nilai tukar dolar/euro adalah 1,3, maka perusahaan akan mendapatkan penghematan nyata - 10 sen dolar, yang, dengan nilai kontrak, misalnya, satu juta, akan membantu menghemat $100.000. Jika selama ini kurs turun menjadi 1, 1, jumlah yang sama akan merugikan perusahaan, dan tidak mungkin lagi membatalkan transaksi, karena kontrak forward adalah kewajiban.

Selain itu, ada beberapa momen tidak menyenangkan lagi:

- karena perjanjian tersebut tidak dijamin oleh lembaga kliring bursa, salah satu pihak dapat dengan mudah menolak untuk melaksanakannya jika terjadi kondisi yang tidak menguntungkan;

- kontrak semacam itu didasarkan pada rasa saling percaya, yang secara signifikan mempersempit lingkaran calon mitra;

- jika kontrak forward diselesaikan dengan partisipasi perantara tertentu (dealer), maka biaya, overhead dan komisi meningkat secara signifikan.

Masa Depan

Kesepakatan seperti itu berarti diambil oleh investorkewajiban untuk membeli (menjual) sejumlah barang atau aset keuangan - saham, surat berharga lainnya - dengan harga dasar tetap setelah beberapa waktu. Sederhananya, ini adalah kontrak untuk pengiriman di masa depan, tetapi futures adalah produk pertukaran, yang berarti parameternya distandarisasi.

Hedging dengan kontrak berjangka membekukan harga pengiriman aset (komoditas) di masa depan, sedangkan jika harga spot (harga penjualan komoditas di pasar riil, dengan uang sungguhan dan tunduk pada pengiriman segera) menurun, maka keuntungan yang hilang tersebut dikompensasikan dengan keuntungan dari penjualan kontrak berjangka. Di sisi lain, tidak ada cara untuk menggunakan pertumbuhan harga spot, keuntungan tambahan dalam hal ini akan disamakan dengan kerugian dari penjualan berjangka.

Kerugian lain dari lindung nilai berjangka adalah kebutuhan untuk memperkenalkan margin variasi, yang mempertahankan posisi mendesak terbuka dalam kondisi kerja, sehingga dapat dikatakan, adalah semacam jaminan. Jika terjadi kenaikan harga spot yang cepat, Anda mungkin memerlukan suntikan keuangan tambahan.

Dalam arti, lindung nilai berjangka sangat mirip dengan spekulasi biasa, tetapi ada perbedaan, dan sangat mendasar.

Hedger, menggunakan transaksi berjangka, mengasuransikan dengan mereka operasi yang dilakukan di pasar barang nyata (nyata). Bagi seorang spekulan, kontrak berjangka hanyalah sebuah peluang untuk menghasilkan pendapatan. Di sini ada permainan tentang perbedaan harga, dan bukan pada pembelian dan penjualan aset, karena tidak ada produk nyataada di alam. Oleh karena itu, semua kerugian atau keuntungan seorang spekulan di pasar berjangka tidak lain adalah hasil akhir dari operasinya.

Asuransi Opsi

Salah satu alat paling populer untuk mempengaruhi komponen risiko kontrak adalah lindung nilai opsi, mari kita bicarakan lebih detail:

Pilihan jenis put:

- Pemegang opsi put Amerika memiliki hak penuh (tetapi bukan kewajiban) untuk melaksanakan kontrak berjangka kapan saja pada harga kesepakatan tetap;

- dengan membeli opsi seperti itu, penjual aset komoditas menetapkan harga jual minimum, sambil tetap memiliki hak untuk memanfaatkan perubahan harga yang menguntungkan;

- ketika harga berjangka jatuh di bawah harga kesepakatan opsi, pemilik menjualnya (mengeksekusi), sehingga mengkompensasi kerugian di pasar nyata;

- ketika harga naik, ia dapat menolak untuk menggunakan opsi dan menjual barang pada harga yang paling menguntungkan.

Perbedaan utama dari futures adalah fakta bahwa ketika membeli sebuah opsi, premi tertentu disediakan, yang akan habis jika terjadi penolakan untuk berolahraga. Dengan demikian, opsi put dapat dibandingkan dengan asuransi tradisional yang biasa kita gunakan - jika terjadi perkembangan peristiwa yang tidak menguntungkan (peristiwa yang dapat diasuransikan), pemegang opsi menerima premi, dan dalam kondisi normal ia menghilang.

Pilihan jenis panggilan:

- pemegang opsi tersebut memiliki hak (tetapi tidak berkewajiban) untuk membeli kontrak berjangka kapan sajakontrak pada harga kesepakatan tetap, yaitu jika harga berjangka lebih tinggi dari harga tetap, opsi dapat dieksekusi;

- untuk penjual, kebalikannya adalah benar - untuk premi yang diterima saat menjual opsi, ia berjanji untuk menjual kontrak berjangka pada permintaan pertama pembeli pada harga kesepakatan.

Pada saat yang sama, ada uang jaminan tertentu, mirip dengan yang digunakan dalam transaksi berjangka (penjualan berjangka). Fitur dari opsi panggilan adalah bahwa opsi tersebut mengkompensasi penurunan nilai aset komoditas dengan jumlah yang tidak melebihi premi yang diterima oleh penjual.

Jenis dan strategi Hedging

Berbicara tentang jenis asuransi risiko ini, harus dipahami bahwa, karena setidaknya ada dua pihak dalam setiap operasi perdagangan, jenis lindung nilai dapat dibagi menjadi:

- investor lindung nilai (pembeli);

- pemasok lindung nilai (penjual).

Yang pertama diperlukan untuk mengurangi risiko investor yang terkait dengan kemungkinan peningkatan biaya pembelian yang diusulkan. Dalam hal ini, opsi lindung nilai terbaik untuk fluktuasi harga adalah:

- menjual put option;

- membeli kontrak berjangka atau opsi panggilan.

Dalam kasus kedua, situasinya sangat berlawanan - penjual perlu melindungi dirinya dari jatuhnya harga pasar barang. Oleh karena itu, metode lindung nilai akan dibalik di sini:

- jual berjangka;

- membeli opsi put;

- menjual opsi panggilan.

Strategi harus dipahami sebagai seperangkat alat tertentu dankebenaran penerapannya untuk mencapai hasil yang diinginkan. Sebagai aturan, semua strategi lindung nilai didasarkan pada fakta bahwa baik harga berjangka dan harga spot dari suatu komoditas berubah hampir secara paralel. Hal ini memungkinkan untuk mengkompensasi kerugian di pasar berjangka dari penjualan barang nyata.

Selisih antara harga yang ditentukan oleh pihak lawan untuk komoditas riil dan harga kontrak berjangka diambil sebagai "dasar". Nilai riilnya ditentukan oleh parameter seperti perbedaan kualitas barang, tingkat suku bunga riil, biaya dan kondisi penyimpanan barang. Jika penyimpanan dikaitkan dengan biaya tambahan, basisnya akan positif (minyak, gas, logam non-ferro), dan dalam kasus di mana kepemilikan barang sebelum ditransfer ke pembeli membawa pendapatan tambahan (misalnya, logam mulia), itu akan menjadi negatif. Perlu dipahami bahwa nilainya tidak konstan dan paling sering menurun seiring dengan mendekatnya jangka waktu kontrak berjangka. Namun, jika permintaan (buru-buru) yang meningkat tiba-tiba muncul untuk produk nyata, pasar dapat pindah ke keadaan di mana harga riil menjadi jauh lebih tinggi daripada harga berjangka.

Jadi, dalam praktiknya, bahkan strategi terbaik pun tidak selalu berhasil - ada risiko nyata yang terkait dengan perubahan mendadak pada "dasar", yang hampir tidak mungkin untuk diratakan dengan bantuan lindung nilai.

Direkomendasikan:

Apa itu mata uang fiat? Uang fiat: contoh

Apa itu mata uang fiat? Sejarah asal dan perkembangan. Mata uang fiat apa yang ada saat ini? Prospek untuk kembali ke standar emas

Mata uang Georgia: denominasi uang kertas dan nilai tukar terhadap mata uang terkemuka dunia

Mata uang adalah salah satu fondasi stabilitas negara. Hari ini mata uang Georgia menjadi sangat kuat dan stabil

Di mana saya bisa menukar uang kembalian dengan uang kertas? Terminal penukaran uang receh dengan uang kertas

Uang, apa pun bahannya, adalah produk universal yang dapat ditukar dengan produk atau layanan apa pun. Tetapi uang yang terbuat dari logam memiliki nilai nominal yang kecil, sehingga kurang berharga. Orang-orang mencoba menghindari pembayaran dengan koin, itulah sebabnya mereka menumpuk dari waktu ke waktu. Dan kemudian muncul pertanyaan, di mana Anda dapat mengubah sedikit uang kertas

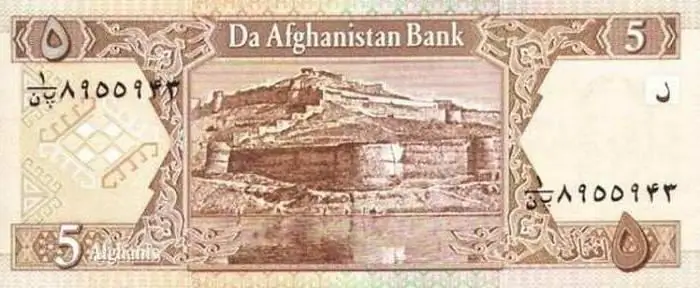

Mata uang Afghanistan: sejarah mata uang. Informasi penasaran tentang mata uang

Mata uang Afghanistan Afghani memiliki sejarah hampir satu abad, yang akan dibahas dalam materi ini

Apa itu mata uang? mata uang Rusia. Mata uang dolar

Apa mata uang negara bagian? Apa yang dimaksud dengan perputaran mata uang? Apa yang perlu dilakukan agar mata uang Rusia dapat ditukar dengan bebas? Mata uang apa yang diklasifikasikan sebagai mata uang dunia? Mengapa saya memerlukan konverter mata uang dan di mana saya dapat menemukannya? Kami menjawab ini dan pertanyaan lain di artikel