2026 Pengarang: Howard Calhoun | [email protected]. Terakhir diubah: 2025-01-24 13:18:22

Kelahiran anak bukan hanya peristiwa yang menggembirakan, tetapi biasanya disertai dengan dokumen. Misalnya saat mendaftarkan dokumen dan tunjangan anak. Warga negara yang bekerja berhak atas pengurangan pajak pada saat kelahiran anak. Tapi tidak semua orang tahu bagaimana mengaturnya. Untungnya, untuk mengatasi tugas itu tidak akan sulit. Cukup memiliki pemahaman yang baik tentang undang-undang saat ini.

Deskripsi

Kredit pajak kelahiran 2019 disebut kredit pajak anak standar. Tapi apa itu?

Dengan bantuan pengurangan ini, warga negara akan dapat mengurangi basis pajak saat menghitung pajak penghasilan pribadi yang dikenakan atas upah. Benar, untuk jumlah yang tetap. Itu secara langsung tergantung pada berapa banyak anak yang dimiliki seseorang.

Siapa yang memiliki kesempatan

Pengurangan pajak atas kelahiran anak dapat dikeluarkan oleh perwakilan hukum anak di bawah umur. Biasanya mereka dapat meminta:

- ibu dan ayah;

- orang tua tunggal dari anak di bawah umur;

- wali;

- orang tua angkat.

Pada saat yang sama, jika kedua orang tua bekerja dalam keluarga, salah satu dari mereka dapat menerima pengurangan pajak yang meningkat. Untuk melakukan ini, pasangan kedua harus melepaskan hak terkait demi suami/istri.

Kondisi dasar untuk mendapatkan

Bagaimana cara mendapatkan potongan pajak untuk kelahiran anak? Masalahnya adalah bahwa hak untuk itu muncul setelah munculnya anak di bawah umur dalam keluarga. Dan menghilang ketika anak mencapai usia 18 tahun. Kadang-kadang - 16 atau 23 tahun. Tapi tidak semua orang tua bisa melamarnya. Anda harus memastikan bahwa kondisi yang ditetapkan oleh hukum dipatuhi.

Misalnya, hanya warga negara dengan kewarganegaraan Rusia yang dapat mengeluarkan pengurangan pajak. Orang yang memenuhi syarat harus memiliki pekerjaan formal dan penghasilan kena pajak.

Pengurangan pajak saat kelahiran anak dikeluarkan untuk warga negara yang bekerja yang menerima hingga tiga ratus lima puluh ribu rubel dalam bentuk gaji setahun. Jika tidak, Anda tidak dapat mengandalkannya. Peluang yang sesuai tidak disediakan.

Perlu diperhatikan fakta bahwa jika salah satu dari orang tua tidak memiliki pekerjaan resmi di bawah umur, yang kedua dari mereka tidak akan berhak atas pengurangan tambahan.

Untuk satu

Pengurangan pajak kelahiran anak pertama menimbulkan banyak pertanyaan bagi para orang tua. Misalnya, berapa banyak yang bisa Anda dapatkan dalam satu kasus atau lainnya.

Seperti yang telah disebutkan, ukuran pengurangan pajak standar di Rusia untuk anak-anak tergantung pada jumlah anak di bawah umur. Untuk satu bayi, pengurangan 1.400 rubel dimasukkan. Apakah mungkin untuk mengandalkan jumlah yang besar? Tidak, tapi ada pengecualian. Misalnya, jika anak cacat. Lebih lanjut tentang itu nanti.

Untuk dua

Tetapi bagaimana jika ada dua anak dalam keluarga? Tidak masalah apakah mereka berasal dari pernikahan yang sama atau berbeda - yang utama adalah bahwa anak di bawah umur “didaftarkan” sesuai dengan dokumen untuk satu atau lain orang tua atau orang tua angkat.

Pengurangan pajak standar untuk kelahiran anak adalah 1.400 rubel. Hal yang sama berlaku untuk anak di bawah umur kedua dalam keluarga. Artinya, seseorang akan dapat menerima pengurangan total 2.800 rubel.

Tiga atau lebih

Tidak semua keluarga dibatasi satu atau dua anak. Itu juga terjadi bahwa warga negara melahirkan banyak anak - tiga atau lebih. Dan sel-sel masyarakat seperti itu, sebagai suatu peraturan, dianggap memiliki banyak anak. Negara juga mendukung mereka. Sel-sel masyarakat seperti itu dapat mengandalkan pengurangan jenis pajak.

Untuk kehadiran anak ketiga dan selanjutnya, orang yang bekerja ditawari "pengembalian" standar dalam jumlah tiga ribu rubel. Jumlah yang sesuai dikeluarkan untuk anak ketiga, keempat dan selanjutnya yang diadopsi atau lahir. Jadi, jika ada 3 anak dalam satu keluarga, seorang warga negara akan dapat menerima 1.400 + 1.400 + 3.000=5.800 rubel dalam bentuk potongan standar.

Jika ada orang cacat

Potongan pajak saat lahirkami menganggap anak kedua. Itu juga terjadi bahwa anak-anak lahir atau menjadi cacat. Dalam keadaan seperti itu, keluarga di Federasi Rusia berusaha untuk mendukung manfaat khusus. Dan juga di bidang perpajakan. Misalnya, orang tua dalam hal ini berhak atas pengurangan yang lebih besar.

Hanya 12.000 rubel. Ini adalah berapa banyak satu perwakilan hukum dari anak cacat dibayar sampai dia dewasa. Pengecualian adalah jika anak belajar pada "titik". Dalam keadaan seperti itu, orang tua dapat mengandalkan pengurangan sampai orang cacat mencapai usia 24 tahun atau lulus. Berapa banyak yang akan keluarga dapatkan? Dalam hal ini, pengurangan akhir adalah 1.400 (atau 3.000) + 12.000 rubel. Oleh karena itu, "pergantian" anak sejak lahir juga diperhitungkan.

Untuk orang tua angkat

Pengurangan pajak atas kelahiran anak, sebagaimana telah disebutkan, tidak hanya dibebankan kepada orang tua kandung, tetapi juga kepada orang tua angkat. Dalam kasus anak di bawah umur yang sehat, jumlahnya akan ditetapkan sesuai dengan prinsip-prinsip yang disebutkan di atas. Pengecualian adalah jika anak tersebut memiliki disabilitas.

Intinya adalah orang tua angkat dalam situasi yang dijelaskan akan menerima potongan yang lebih kecil. Mereka secara hukum berhak atas jumlah enam ribu rubel. Tidak lebih, tidak kurang. Lebih tepatnya, seperti pada kasus sebelumnya, pemotongan standar untuk anak yang sehat akan diperhitungkan, dan juga akan ada "biaya tambahan" untuk cacat.

Minta Lokasi

Pengurangan pajak atas kelahiran anak harus diproses dengan baik. Dan tidak semua orang tahu bagaimana mengatasi tugas ini. Sebenarnya tidak seperti itusulit seperti yang terlihat pada awalnya.

Diusulkan untuk melakukan pengurangan melalui:

- pusat multifungsi;

- layanan toko serba ada;

- Dinas Pajak Daerah;

- majikan.

Opsi terakhir adalah yang paling umum. Layanan Pajak Federal dan badan berwenang lainnya mengajukan pengurangan jika pemberi kerja belum menerbitkannya atau untuk memungut pajak yang dibayar lebih.

Petunjuk berdasarkan permintaan

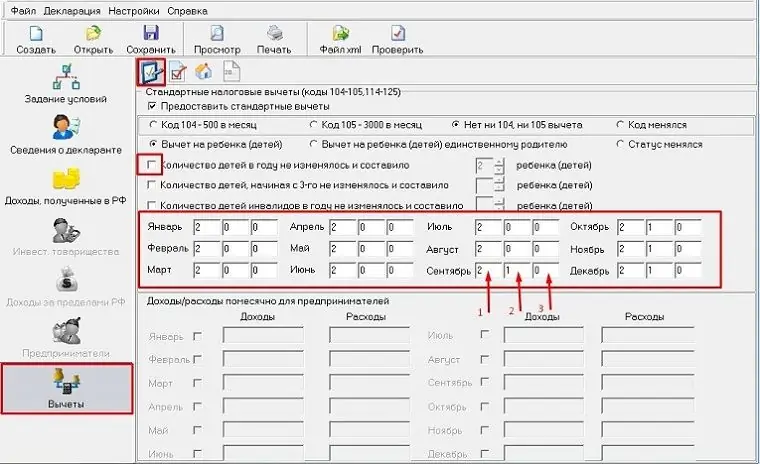

Bagaimana cara mengklaim pengurangan pajak setelah melahirkan? Untuk mengatasi tugas ini, Anda harus bersiap. Dan, sebagai aturan, jika Anda menghubungi majikan, Anda harus menghadapi lebih sedikit dokumen. Tetapi secara umum, tindakannya akan serupa dalam kedua kasus.

Jadi, untuk mengajukan pengurangan pajak standar untuk seorang anak, Anda harus:

- Klarifikasi sertifikat apa yang harus disiapkan, lalu gabungkan.

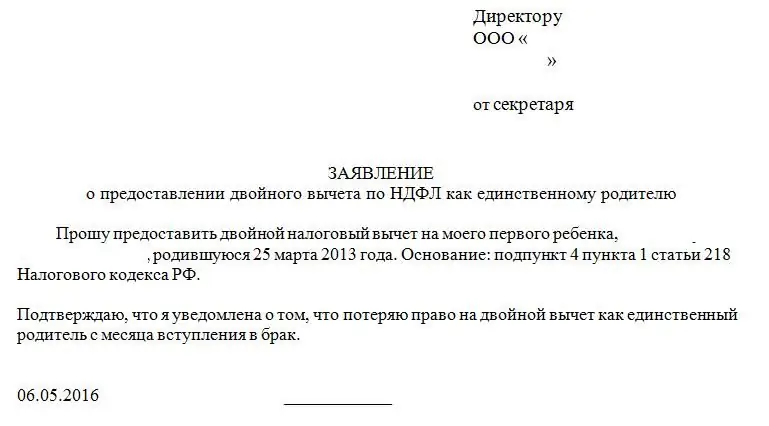

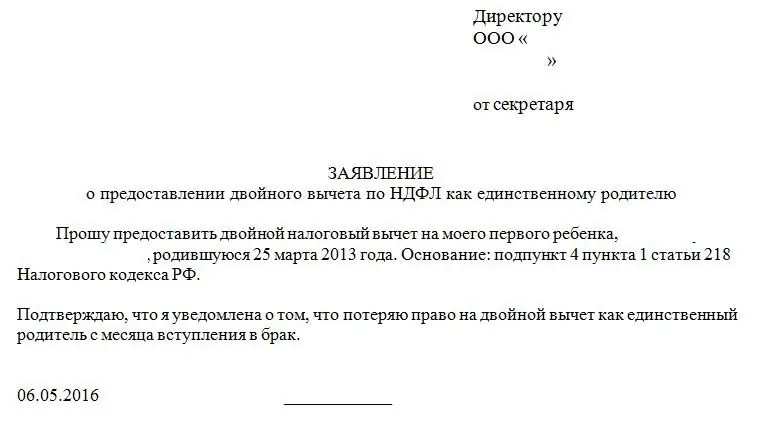

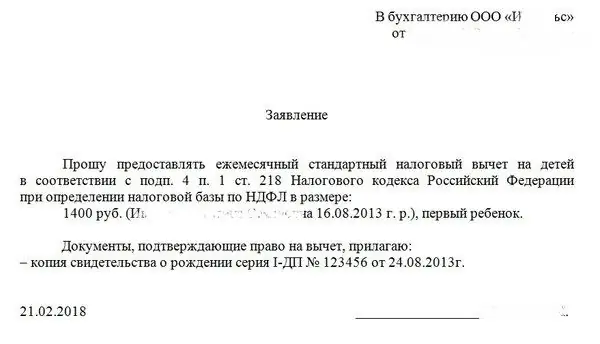

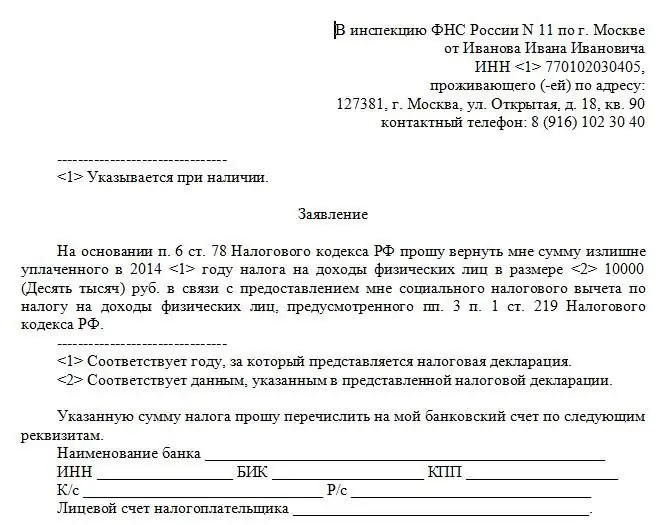

- Isi aplikasi pengurangan pajak. Anda dapat mengambil formulir formulir yang ditetapkan di MFC, di situs web Layanan Pajak Federal atau langsung di otoritas pajak.

- Ajukan ke badan yang berwenang dengan pernyataan.

- Tunggu sebentar. Jika kita berbicara tentang melamar ke Layanan Pajak Federal - sekitar satu setengah hingga dua bulan, jika aplikasi diajukan ke majikan - sebelum gaji pertama.

Jika seorang warga negara melakukan segalanya dengan benar, ia akan diberikan pengurangan pajak saat kelahiran seorang anak. Atau lebih tepatnya, pengurangan standar untuk anak-anak dalam ukuran yang ditentukan. Jika tidak, orang tersebut harus diberitahu tentang penolakanlayanan.

Penting: saat pengembalian kelebihan pembayaran pajak, uang akan ditransfer ke pemohon ke rekening yang ditentukan dalam aplikasi. Jika tidak, dasar penghitungan pajak penghasilan pribadi dari penghasilan akan dikurangi.

Dokumen Kunci

Tertarik dengan potongan pajak kelahiran anak? Permohonan tanpa dokumen tidak akan diterima oleh badan yang berwenang. Oleh karena itu, perhatian khusus harus diberikan pada sertifikat yang diperlukan untuk pengurangan pajak standar.

Dalam kasus kami, wajib untuk mempersiapkan:

- pernyataan formulir yang ditetapkan;

- SPT;

- akta kelahiran atau adopsi untuk anak di bawah umur;

- surat nikah bermaterai (jika ada);

- kartu identitas.

Ini sudah cukup jika seorang warga negara mengajukan pengurangan kepada majikannya. Semua referensi harus diserahkan dalam aslinya. Anda juga dapat membuat salinannya dan kemudian membuat notaris.

Referensi lain

Dan apa lagi yang bisa berguna untuk pelaksanaan tugas? Agar tidak salah, lebih baik mengklarifikasi daftar yang sesuai dengan Layanan Pajak Federal atau dengan kepala. Mereka pasti akan memberi tahu Anda apa yang harus Anda bawa untuk kasus tertentu. Selain dokumen yang disebutkan sebelumnya, dalam praktiknya, calon pelamar mungkin memerlukan informasi tambahan.

Di antaranya adalah:

- salinan paspor pasangan dengan penolakan pemotongan (disarankan untuk menunjukkan dalam dokumen yang mendukungnyaorang);

- sertifikat disabilitas untuk anak di bawah umur;

- pernyataan yang menunjukkan gaji pelamar.

Latihan menunjukkan bahwa tidak ada yang sulit atau tidak dapat dipahami dalam persiapan. Jika orang tua lainnya meninggal, pasangan harus melampirkan sertifikat kematian atau pernyataan kematian. Orang yang bersangkutan kemudian berhak atas pengurangan yang lebih besar, tetapi hanya sampai mereka menikah lagi.

Bisakah mereka menolak

Cara mendapatkan potongan pajak untuk kelahiran anak sekarang sudah jelas. Bisakah seorang warga negara ditolak aplikasinya?

Ya, tapi ini jauh dari kasus yang paling umum. Namun, itu kadang-kadang terjadi dalam praktik. Penolakan untuk memberikan pengurangan jenis pajak harus dibenarkan.

Situasi ini biasanya terjadi ketika:

- tidak semua dokumen yang diperlukan diberikan kepada pihak berwenang;

- referensi yang digunakan tidak valid;

- pemohon tidak memiliki penghasilan resmi;

- anak-anak telah dibebaskan atau dewasa;

- penghasilan tahunan warga negara melebihi nilai maksimum yang dapat dikurangkan.

Jika anak difabel sedang belajar, selain itu disarankan untuk mempersiapkan juga:

- kontrak untuk layanan pendidikan;

- sertifikat mahasiswa.

Dalam hal ini, sebagai aturan, majikan dapat dengan mudah menolak untuk memotong karyawan, dengan melaporkan alasannya secara lisan. Dan otoritas pajak harus memberikan penolakan secara tertulis.

Kesimpulan

Pengurangan pajak standar untuk anak sekarang dapat dikeluarkan oleh semua orang. Lebih tepatnya, warga akan tahu kapan dan bagaimana bertindak untuk mencapai tugas.

Pada kenyataannya, semuanya tidak sesulit kelihatannya pada awalnya. Jika Anda tahu cara melanjutkan, Anda dapat dengan cepat membuat pengurangan jenis pajak apa pun. Dan tidak hanya saat lahir atau adopsi anak di bawah umur.

Disarankan untuk mengeluarkan pengurangan segera setelah produksi dokumen anak-anak. Dengan cara ini Anda akan bisa mendapatkan keuntungan yang maksimal secara legal. Pengurangan pajak penghasilan pribadi, meskipun dalam jumlah kecil, tidak berlebihan untuk keluarga dengan anak-anak.

Direkomendasikan:

Apa yang dimaksud dengan pengurangan harta, siapa yang berhak dan bagaimana cara menghitungnya? Pasal 220 Kode Pajak Federasi Rusia. pengurangan pajak properti

Rusia adalah negara di mana warganya memiliki banyak hak dan peluang. Misalnya, hampir setiap warga negara Federasi Rusia memiliki hak untuk menerima pengurangan properti. Apa itu? Dalam kondisi apa itu bisa dikeluarkan? Ke mana harus mencari bantuan?

Pengurangan pajak untuk anak: apa dan siapa yang berhak?

Pengurangan pajak berbeda. Dan mereka diberikan kepada warga negara pada kondisi yang berbeda. Misalnya ada potongan untuk anak. Apa ini? Bagaimana dan di mana untuk melamar? Artikel ini akan memberi tahu Anda semua tentang mengklaim potongan untuk anak-anak di Rusia

Potongan untuk anak-anak sampai berapa? Potongan pajak anak standar

Potongan pajak yang menarik banyak warga. Mereka mengandalkan anak-anak. Tidak selalu dan tidak untuk semua orang. Tapi jika elemen seperti itu ada, itu membuat wajib pajak sangat senang. Berapa pengurangan pajak untuk anak? Berapa harganya?

Pengurangan pajak untuk pengobatan: siapa yang berhak, cara mendapatkannya, dokumen apa yang diperlukan, aturan pendaftaran

Artikel ini akan memberi tahu Anda cara mendapatkan potongan pajak untuk pengobatan. Apa itu dan apa aturan untuk mengeluarkan pengembalian?

Pengurangan pajak saat membeli mobil. Cara mendapatkan potongan pajak saat membeli mobil

Pengurangan pajak adalah pertanyaan yang cukup menarik yang menarik minat banyak orang. Tentu saja, karena Anda bisa mendapatkan kembali 13% dari transaksi! Tetapi apakah ada peluang seperti itu ketika membeli mobil? Dan apa yang diperlukan untuk pengurangan ini?